În plus din 10 august, Rusia a ridicat restricțiile de import pentru un grup de producători de mere proaspete din Azerbaidjan, cu un potențial total de export de 122.000 de tone.

Pentru a-și consolida propria producție, producătorii de mere din Rusia au venit cu inițiativa de a introduce cote pentru merele importate din septembrie până în aprilie, precum și de a limita volumul merelor importate în consumul total al pieței – până la 40%.

În perioada ianuarie-10 august 2021 Moldova a exportat în Rusia circa 113.000 tone de mere, arată datele Rosselihonadzor.

"Ca urmare a tuturor schimbărilor care au loc pe piață, precum și a schimbărilor în preferințele cumpărătorilor, în sezonul actual, pe parcursul verii, prețul pentru merele în stare proaspătă în Rusia este de 2 ori mai mic decât în anul trecut", constată Tatiana Burca.

Autoarea face o trecere în revistă şi a situaţiei de pe alte pieţe şi cea a principalilor jucători regionali.

Polonia, principalul jucător regional

Astfel Polonia rămâne principalul jucător de reglementare în segmentul prețurilor de masă, iar condițiile meteo pentru noul sezon au fost destul de favorabile, respectiv producătorii polonezi se așteaptă la un nivel record al exporturilor de mere pentru piața proaspătă, peste un milion de tone, cu condiția însă că nivelul cantității va afecta cu siguranță calitatea.

"Un astfel de volum de producție necesită noi piețe de vânzare, în ciuda faptului că Polonia deja exportă mere în peste 80 de țări din întreaga lume. În noul sezon, 2021-2022, Polonia se așteaptă la un nivel foarte scăzut al prețurilor la mere pentru piața proaspătă și, ca urmare, la o calitate scăzută a produsului, precum și la o creștere a volumelor de prelucrare", susţine Tatiana Burca.

Potrivit analizei expertei, Franța și Italia, cu poziţii ferme pe segmentul premium de export al merelor, au prognoze optimiste privind recolta, iar piața Germaniei rămâne una dintre cele mai importante pentru soiurile de club. Aici situația pandemică a stimulat foarte mult cererea, iar stocurile de mere din ultimul sezon au fost pe deplin epuizate până la începutul lunii august. Acesta este motivul creșterii cererii de mere de la comercianți chiar la începutul sezonului.

În schimb Anglia se confruntă cu problema lipsei forței de muncă din cauza schimbărilor politicii interne și cu o criză pe piața transporturilor maritime. Producția proprie de mere în Anglia este în scădere, iar în noul sezon se așteaptă să scadă cu 10% comparativ cu volumul producției din anii anteriori. În special, se observă un deficit de soiurile Braeburn și Gala Royal.

Iranul, noul concurent

Iranul este un alt important producător de mere care în ultimii ani activ cucerește piețele despre care producătorii moldoveni vorbesc. De exemplu, ponderea merelor iraniene în totalul exporturilor către India în sezonul 2020-2021 a crescut până la 45% (comparativ cu 2% în sezonul precedent).

"Concurența cu mărul iranian este simțită din ce în ce mai mult de exportatorii moldoveni și pe piața rusă. Potrivit analiștilor, volumul total al exporturilor de mere din Iran pentru acest sezon va fi de aproximativ 950.000 de tone. Este posibil ca sezonul actual să permită Iranului să conducă clasamentul mondial al exportatorilor de mere proaspete", susţine specialistul USAID.

Evoluţia Iranului este destul de spectaculoasă. Or acum 10 ani, Moldova exporta mai multe mere decât Iranul, iar în prezent această ţară livrează pe pieţele externe de 5 ori mai multe mere decât ţara noastră, relevă o analiză a portalului EastFruit.

Analiştii nu exclud că în acest sezon Iranul să treacă şi de pragul de un milion de tone, care anterior le-a reuşit doar la trei state: China, Polonia şi Italia.

De altfel Iranul înghesuie deja Moldova pe piaţa Rusiei şi ocupă poziţii importante pe pieţele unde producătorii moldoveni sperau să pătrundă. De exemplu în India una dintre piețele în creștere.

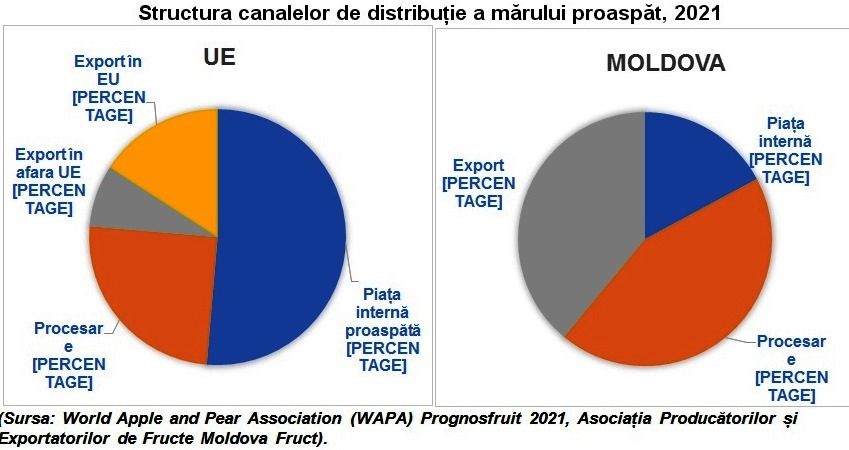

Moldova nu valorifică cota oferită de UE

Cât despre piaţa României şi a statelor UE, producătorii din Republica Moldova nu reuşesc nici măcar să valorifice cota de 40.000 de tone de mere, oferită de UE la importul fără taxe. Astfel pe 12 august 2021 mai rămâne nevalorificată o cotă de de 39.703 de tone de mere, fiind exportate doar 297 de tone de mere pe piaţa UE.

De altfel acest lucru se întâmplă în fiecare an, începând cu anul 2014.

Tatiana Burca constată că de exemplu în România în pofida unei creşteri a recoltei la circa 410.000 de tone, volumul producției proprii nu este suficient. Astfel că în 2020 România a importat peste 107.000 de tone de mere proaspete, din care 62% au fost din Polonia, în timp ce ponderea merelor moldovenești este una nesemnificativă.

Motivul principal este faptul că merele moldoveneşti nu pot concura cu cele din Polonia la preţ şi calitate.

Vulnerabilitatea și instabilitatea înfricoșătoare a pozițiilor Moldovei

"Rezumând concurența în creștere și dependența acută de practic singura țară importatoare, este imposibil să nu remarcăm vulnerabilitatea și instabilitatea înfricoșătoare a pozițiilor Moldovei pe piața mărului proaspăt, care pune în pericol nu numai exportatorii, ci și întregul sector. An după an, multe oportunități în domeniul producerii merelor în Moldova rămân nevalorificate, spre deosebire de producătorii de prune proaspete, struguri de masă și din 2021 caise, care și-au diversificat cu succes zonele de vânzare și și-au consolidat pozițiile pe piețele externe", afirmă Tatiana Burca

Potrivit ei zonele de creștere și dezvoltare a producătorilor de mere proaspete în planificarea pe termen mediu se află în dezvoltarea piețelor locale și netradiționale (Israel, India, Emiratele Arabe Unite, România etc.), "profitând de avantajul logistic și de termenii preferențiali ai impozitării importurilor".

Ea recomandă ca în planificarea activităţii sale producătorii din Moldova să ţină cont de: necesitatea înlocuirii livezilor vechi cu soiuri de club foarte marginale; introducerea noilor tehnologii de ambalare; înlocuirea cutiilor fără logouri cu ambalaje personalizate; creșterea gradului de conștientizare a brandului atât la nivelul producătorilor individuali, cât și la nivelul sectorului în general; îmbunătățirea infrastructurii post-recoltare; dezvoltarea cooperării în producția-depozitare-export pe verticală; optimizarea lanțurilor de aprovizionare și, în același timp, a prețurilor.

Totodată experta menţionează faptul că producătorii pot obţine sprijin în acest sens de la organizații precum Agenția de Investiții din Moldova, Proiectul USAID Agricultura Performantă în Moldova, precum și Asociația Producătorilor Moldova Fruct.

"Cea mai proastă strategie de dezvoltare este așteptarea inactivă. Produsul în sine, fără a-l adapta la nevoile pieței, fără a adera la standardele de calitate, fără respectarea atentă a procedurilor de producție și post-recoltare, fără ambalaje moderne, convenabile și recunoscute, nu va aduce producătorului profituri mari așteptate", mai afirmă Tatiana Burca.

⚡Urmărește știrile Agroexpert ->pe Telegram | Viber | Facebook | Instagram | News letter!