На глобальном рынке азотных удобрений происходят важные изменения. В течение нескольких рынок жил в условиях значительного увеличения производства азота. В этот период цены на мочевину достигли минимума за последние 20 лет, а цены на другие азотные удобрения были нестабильными. Импорт мочевины в США в 2018 году был на 47% ниже среднего за пять лет. Но глобальные тренды меняются. Спрос на азот увеличивается вслед за ростом промышленного и сельскохозяйственного использования в Южной Америке и Азии. Со второй половины 2018 года мировые цены на азот начали расти. Сразу несколько факторов говорят о том, что и в текущем году повышательный тренд продолжится.

Рынок азот, как и любого другого сырья для производства минеральных удобрений, остается динамичным, цены на котором меняются в силу ряда факторов. Однако, сразу несколько факторов в 2019 году указывают на то, что повышательный тренд на рынке азота сохранится.

1. Цены на энергоносители в Европе и Азии

Энергия является самой большой тратой в себестоимости производства азота. Существенным фактором повышения мировых цен на азот в 2018 году стало увеличение стоимости природного газа в Европе и сжиженного природного газа в Азии. В результате азотные установки в Азии, которые используют импортируемый природный газ (Бангладеш, Индия и Пакистан) и в Европе (Хорватия, Эстония, Венгрия, Литва, Нидерланды, Румыния и Украина), вынуждены были повысить цены или просто сократить производство.

Цены на энергоносители в этих регионах несколько снизились в конце 2018 года. Однако эксперты ожидают, что производители в этих регионах продолжат сталкиваться с высокими затратами на природный газ и СПГ в 2019 году. Эти более высокие затраты на сырье вновь поставят производителей в ситуацию выбора: согласиться с падением доходности бизнеса или повышать цены на азот.

2. Замедление роста производства мочевины

В 2018 году впервые за последнее время произошло знаковое событие: было закрыто больше мировых мощностей по производству мочевины, чем создано новых. Объем производства карбамида в 4,3 миллиона тонн, который был введен в эксплуатацию в течение года, был «перекрыт» закрытием мощностей по производству карбамида в Китае и Кувейте. Поскольку на строительство аммиачно-мочевинного комплекса уходит примерно четыре года, маловероятно, что в течение ближайших лет будут введены в эксплуатацию дополнительные заводы. Закрытие двух заводов по производству карбамида в Бразилии в 2019 году и ввод новых мощностей в Иране в 2019 году окажут ограниченное влияние на мировой рынок.

3. Влияние санкций США на Иран

Санкции, введенные в отношении Ирана, в краткосрочной перспективе повлияют на рынок негативно. Объемы ежегодного экспорта иранской мочевины будут более ограниченными, чем в прежние годы. Иранские производители столкнутся с дополнительными проблемами, если санкции будут продолжаться. У Ирана могут возникнуть проблемы не только со сбытом готовой продукции, но и с доступом к технической экспертизе, запасным частям для существующих заводов и ресурсам для нового строительства. В более отдаленной перспективе Иран, очевидно, найдет возможности, чтобы обходить санкции и продавать свою продукцию по другим схемам.

4. Китай на мировом рынке азота

Роль Китая в мировой торговле карбамидом продолжала сокращаться в третьем квартале 2018 года из-за соблюдения природоохранных норм, ограниченных объемов экспорта и высоких затрат на сырье (затраты только на антрацитный уголь выросли на 22% в годовом исчислении). С января по август 2018 года Китай экспортировал мочевины на 72% меньше, чем за тот же период в 2017 году. Кроме того, Китай увеличил импорт аммиака с 700 тысяч метрических тонн в 2017 году до 1200 тысяч метрических тонн в 2018 году, поддерживая глобальные цены на азот. Ожидается, что китайский экспортные поставки и в текущем году не будут расти.

5. Спрос в Индии, Бразилии

Хотя Северная Америка по-прежнему нуждается в импорте для удовлетворения своих потребностей в азоте, она больше не является крупнейшим в мире регионом, импортирующим азот. Сегодня Индия и Южная Америка (во главе с Бразилией) импортируют больше мочевины, чем Северная Америка. Это ситуация, которая вряд ли изменится в обозримом будущем.

Тендерный процесс в Индии обеспечит сохранение роли Индии в мировых ценах на мочевину. Когда Индия покупает, мировые цены, как правило, выше. Когда страны среди закупщиков нет, поставщики в Индию вынуждены искать различные точки сбыта для своего продукта, что обычно приводит к падению цен. Сейчас количество тендерных закупок отрегулировано, поэтому поставщики азота в Индию смогут прогнозировать и оптимизировать свои поставки на этот емкий рынок в заранее определенные даты.

Бразилия, напротив, будет импортировать азот в течение всего года. Хотя, как и в Северной Америке, она будет импортировать больше для удовлетворения спроса своих сельхозпроизводителей в сезон внесения удобрений. Кроме того, ожидается, что в 2019 году страна увеличит импорт мочевины на 600 000 - 700 000 метрических тонн по сравнению с 2018 годом из-за закрытия двух заводов по производству мочевины, упомянутых ранее.

6. Спрос в Северной Америке

По оценке экспертов, производители в США будут сажать 93 миллиона акров кукурузы в 2019 году, что примерно на 4 миллиона акров больше, чем в 2018 году. Это, наряду с ожидаемым увеличением посевов пшеницы, приведет к увеличению спроса на азот в Северной Америке.

Сложив все эти факторы вместе, можно предположить, что рынок находится в периоде общего роста мировых цен на мочевину. Этот рост вряд ли будет линейным, в течение года возможно краткосрочное снижение. Тем не менее, основная тенденция к росту будет четко обозначена.

На российском рынке глобальные тренды проявляются через внутренние экономические реалии. Тем не менее, и на российском рынке четко обозначился тренд на рост азотных удобрений. Одна из причин этого роста – рост производства зерновых на протяжении последних лет. По информации органов управления агропромышленным комплексом субъектов Российской Федерации, в период с 1 января по 22 апреля 2019

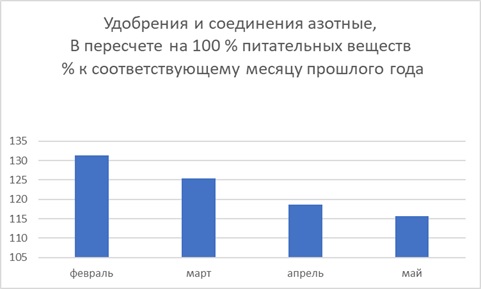

года сельхозтоваропроизводители приобрели 1638,3 тыс. тонн в действующем веществе (далее – д.в.) минеральных удобрений, что на 192,6 тыс. тонн д.в. больше, чем на соответствующую дату в 2018 году. Учитывая растущий спрос, а также рост собственных издержек, отечественные производители азотных удобрений подняли отпускные цены. По данным Росстата, азотные удобрения и соединения в пересчете на 100 % питательных веществ росли на протяжении пяти месяцев текущего года.

Источник: Росстат

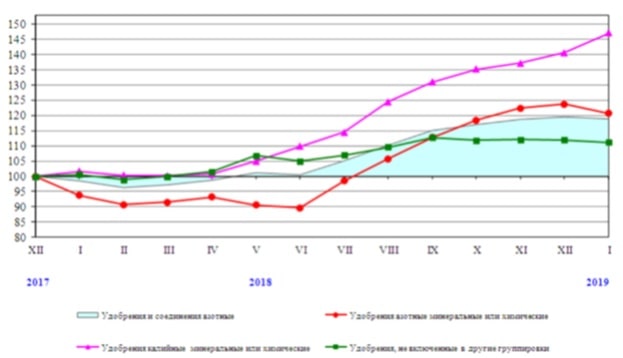

При этом, повышающий ценовой тренд на азотные удобрения в России существует уже со второй половины 2018 года. По данным информационно-аналитического центра ГБУ КК «Кубанский сельскохозяйственный ИКЦ», индексы цен производителей на удобрения и соединения азотные по России в 2018-2019 годы на конец периода, в % к декабрю 2017 года демонстрировали стабильный рост.

Очевидно, что и российский рынок азотных удобрений будет двигаться вверх вслед за глобальным. А сельхозпроизводителям придется выстраивать свой бизнес с учетом этого фактора.

Лариса Южанинова