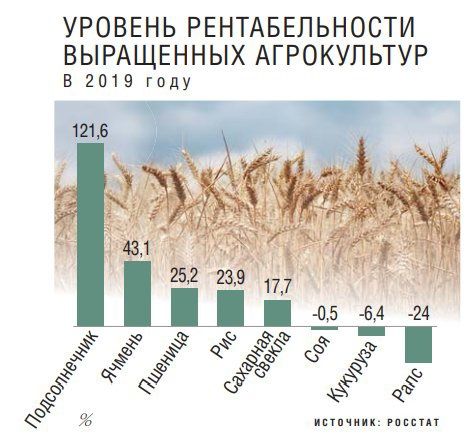

Рентабельность растениеводства в целом по стране в текущем сельхозгоду выросла, показывает статистика. Однако по регионам, сегментам и хозяйствам ситуация сильно отличается. Самую высокую прибыль аграриям тем не менее уже традиционно дают масличные, хотя уровни доходности немного и опустились вслед за ценами. Активный экспортный спрос поддерживает хорошую маржинальность пшеницы. В новом сезоне вряд ли что-то изменится: сюрпризов по марже сельхозпроизводителям ждать не стоит.

В 2019 году рентабельность российского АПК по EBITDA в целом составила 20%, что превышает итоги 2018 года (19%), показало исследование Россельхозбанка. При умеренном увеличении общей прибыли сельского хозяйства некоторые подотрасли продемонстрировали существенный рост. Одним из лидеров по увеличению данного показателя стало растениеводство, где средняя по стране доходность поднялась за год с 23% до 29%. Данные Росстата расходятся с расчетами РСХБ: по оценке ведомства, рентабельность растениеводства за 2019 год сократилась с 23,6% до 21,5%.

Самые доходные

Доходность сельхозкультур серьезно различается в зависимости от региона. Даже в пределах одной области или района результаты в хозяйствах могут быть совершенно разные, обращает внимание руководитель зернового направления Института конъюнктуры аграрного рынка (ИКАР) Олег Суханов. Так, например, в Центральном Черноземье топ-3 самых маржинальных зерновых культур возглавляет кукуруза. Ее рентабельность в сезоне-2019/20 превышает 25 тыс. руб./га. Также хорошую прибыль аграриям обеспечили озимая пшеница и горох — около 20 тыс. руб./га. «Приведенные цифры достаточно условны и усреднены, — говорит он. — Но очевидно одно: урожайность этих позиций в последние годы стабильно растет, а цены остаются сравнительно высокими». Кукуруза является также ярким примером регионального различия в доходности, добавляет эксперт. Так, если в ЦЧР это одна из наиболее маржинальных агрокультур, то на юге страны в последние сезоны прибыль на ней из-за неблагоприятных погодных факторов и нашествия вредителей резко снизилась, порой до негативных значений.

По мнению ведущего эксперта ИКАР Даниила Хотько, основные масличные культуры в текущем сезоне спорят за звание самых рентабельных с пшеницей и ячменем на юге, а также с кукурузой в центре, где также наблюдается благоприятная конъюнктура для аграриев. В 2020 году эксперт ждет прибавки по площадям подсолнечника, хотя в текущем сезоне он немного потерял в стоимости. В середине марта агрокультура стоила на уровне 20,5-21 тыс. руб./т с НДС в ЦФО, 21,5-22 тыс. руб./т на юге. В 2019-м в это же время цена подсолнечника в зависимости от региона колебалась от 21,5 тыс. до 23 тыс. руб./т.

Прирастут и посевы сои, несмотря на то, что цены на нее в этом сезоне в европейской части России тоже достаточно низкие — 24-25,5 тыс. руб./т по сравнению с 27-31 тыс. руб./т годом ранее. Тем не менее, агрокультура остается высоко востребованной. Вследствие хорошей урожайности аграрии на юге и в Поволжье заработали на ней почти столько же, сколько и в прошлом году, полагает эксперт. В центре страны маржинальность в среднем окажется ниже, чем в сезоне-2018/19.

«Весьма доходен рапс, особенно для тех, кто продавал его не на старте сезона, а с декабря 2019-го по март, когда цены были просто шикарные», — отмечает Хотько. Если в центре цена на рапс стартовала с 24 тыс. руб./т, а в Сибири — с 22 тыс. руб./т с НДС, то в январе-феврале его продавали уже по 26-27 тыс. руб./т. Год назад в сибирских регионах рапс на максимуме стоил 24 тыс. руб./т. На этой волне многие хозяйства увеличат его площади, считает эксперт.

В новый сельхозгод отрасль войдет, скорее всего, с более высокими ценами, прогнозирует Хотько. Так, по сое и рапсу в мире ожидается снижение как производства (с 358,6 млн т до 341,7 млн т и с 72,4 млн т до 68,15 млн т соответственно, согласно мартовскому прогнозу USDA), так и запасов, при том что потребление продолжает расти. Эти факторы будут «подтягивать» цены на данные позиции в ближайшие месяцы и в летний период, прогнозирует Хотько. Однако не стоит забывать и про влияние курса доллара на затраты аграриев, напоминает он. Здесь все будет зависеть от того, успели ли они закупить средства производства до обвала рубля. А учитывая, что посевная кампания в отдельных регионах либо уже началась, либо стартует со дня на день (то есть сельхозпроизводители к севу максимально готовы), вероятнее всего, существенного повышения себестоимости быть не должно.

Директор информационно-аналитического департамента Российского зернового союза (РЗС) Елена Тюрина ожидает в 2020 году увеличения площадей ржи, так, озимые посевы уже расширились на 200 тыс. га. Из-за сокращения валового сбора в 2019-м на рынке образовался дефицит и цены выросли в среднем на 45%, позволив сельхозпроизводителям неплохо заработать, поясняет она. Стабильны будут площади ячменя и кукурузы: урожаи в прошлом году получились хорошие, но объем продаж не растет, что, в частности, по кукурузе связано с высокой конкуренцией с Украиной. Экспортные цены на данную позицию там процентов на 10 ниже, чем в России. Хотя в следующем сезоне именно Украина может оказать поддержку российским производителям кукурузы, так как эксперты ждут сокращения и урожая, и объемов продаж со стороны соседней страны.

Директор информационно-аналитического департамента Российского зернового союза (РЗС) Елена Тюрина ожидает в 2020 году увеличения площадей ржи, так, озимые посевы уже расширились на 200 тыс. га. Из-за сокращения валового сбора в 2019-м на рынке образовался дефицит и цены выросли в среднем на 45%, позволив сельхозпроизводителям неплохо заработать, поясняет она. Стабильны будут площади ячменя и кукурузы: урожаи в прошлом году получились хорошие, но объем продаж не растет, что, в частности, по кукурузе связано с высокой конкуренцией с Украиной. Экспортные цены на данную позицию там процентов на 10 ниже, чем в России. Хотя в следующем сезоне именно Украина может оказать поддержку российским производителям кукурузы, так как эксперты ждут сокращения и урожая, и объемов продаж со стороны соседней страны.

Высокий экспортный спрос будет поддерживать хорошую доходность пшеницы, продолжает Тюрина. Но пока Россия может конкурировать в основном лишь на тех рынках, где первостепенное значение имеет цена товара, а не его качественные характеристики. «При расширении каналов сбыта нашей основной агрокультуры вопрос качества выходит на первый план», — обращает внимание эксперт.

Высокий экспортный спрос будет поддерживать хорошую доходность пшеницы, продолжает Тюрина. Но пока Россия может конкурировать в основном лишь на тех рынках, где первостепенное значение имеет цена товара, а не его качественные характеристики. «При расширении каналов сбыта нашей основной агрокультуры вопрос качества выходит на первый план», — обращает внимание эксперт.

Самые рентабельные агрокультуры в последние несколько лет — пшеница и подсолнечник, отмечает заместитель гендиректора агрохолдинга «Светлый» (Ростовская область) Николай Гончаров. Однако если раньше второй был доходнее первой, теперь они дают примерно одинаковую прибыль. В первую очередь топ-менеджер связывает это с увеличением урожайности озимой пшеницы. Интересной агрокультурой он называет также рапс. Но пока его производство компания только тестирует. «Озимый рапс показывает хорошие финансовые результаты, но не всегда выживает в нашем регионе, — поясняет Гончаров. — Пытаемся отработать технологию, чтобы выйти на стабильные показатели производства, если получится, то будем увеличивать посевы, если нет, то избавимся от него».

Подсолнечник — лидер по доходности и у «Агротех-Гаранта» (Воронежская, Белгородская области). А вот рентабельность зерновой группы значительно снизилась в первую очередь за счет того, что часть полей попала в локальную засуху. В результате урожайность составила 40-45 ц/га вместо планируемых 60 ц/га пшеницы, 50 ц/га ячменя. Немного меньше были и цены, рентабельность в итоге составила около 20%. «В следующем году прибыль на зерновых может быть выше, вполне реально выйти на 30-35%, но все зависит от урожайности», — говорит президент компании Сергей Оробинский.

Подсолнечник — лидер по доходности и у «Агротех-Гаранта» (Воронежская, Белгородская области). А вот рентабельность зерновой группы значительно снизилась в первую очередь за счет того, что часть полей попала в локальную засуху. В результате урожайность составила 40-45 ц/га вместо планируемых 60 ц/га пшеницы, 50 ц/га ячменя. Немного меньше были и цены, рентабельность в итоге составила около 20%. «В следующем году прибыль на зерновых может быть выше, вполне реально выйти на 30-35%, но все зависит от урожайности», — говорит президент компании Сергей Оробинский.

Доходность кукурузы у «Агротех-Гаранта» в сезоне-2019/20 превысила 50%, что стало также следствием высокого сбора. Но эта агрокультура «выстреливает» раз в несколько лет. В остальные годы на нее то нет цены, то получается низкая урожайность, обращает внимание топ-менеджер. А вот соя провалилась относительно 2018/19 сельхозгода. Ее стартовая цена опустилась за год с 28-30 тыс. руб./т до 20 тыс. руб./т, что близко к уровню себестоимости. Помогло лишь то, что в последние пару месяцев стоимость агрокультуры приподнялась до 23 тыс. руб./т. Итоговая рентабельность может быть на уровне 15-20%, надеется Оробинский. На такой же результат он рассчитывает и в новом сезоне.

Без прибыли

Агрокультура номер один по падению доходности не только в текущем сезоне, но и в предыдущие два — сахарная свекла. Обвалившиеся цены на сахар лишили аграриев каких-либо заработков на ней. «С сахарной свеклой в этом сельхозгоду просто беда! — восклицает Оробинский. — Еще недавно она была для нас основной агрокультурой, а теперь принесла 350 млн руб. убытков, рентабельность была минус 30%». Цена сахарной свеклы в текущем сезоне опустилась до 1,5-1,6 тыс. руб./т при себестоимости 2,1-2,2 тыс. руб./т. Чтобы выйти на окупаемость, компания должна получать чуть ли не 700 ц/га. Но это, утверждает топ-менеджер, просто нереальная цифра. Отдельные хозяйства «Агротех-Гаранта» собрали в прошлом году 630-650 ц/га свеклы в зачетном весе, но в других урожайность из-за погоды была ниже обычного. В результате в среднем по группе сбор с гектара составил 520-540 ц.

А вот для агропредприятия «Луч» (Курская область, более 2 тыс. га сахарной свеклы) сахарная свекла стала третьей по маржинальности после кукурузы и пшеницы. Несмотря на обвал цен, компания смогла на ней заработать, хотя и меньше, чем годом ранее, примерно на 220 млн руб., делится гендиректор хозяйства Иван Голенищев. «Не допустить убытков помогла рекордная урожайность, — сообщает он. — Мы смогли выйти на более чем 800 ц/га!» Такому результату способствовали как погода, так и высокий уровень агротехнологии производства. По мнению руководителя, сельхозпредприятиям, которые собирают свеклы менее чем 500 ц/га, в отрасли «делать нечего»: себестоимость будет слишком высокой, и при нынешних ценах агрокультура ничего, кроме убытков, не принесет.

Сахарная свекла может остаться рентабельной даже в условиях сложившихся в текущем сезоне цен, считает ведущий эксперт ИКАР Евгений Иванов. «Если сельхозпредприятие на протяжении нескольких лет поддерживает урожайность выше среднего по региону, то у него, скорее всего, все хорошо, — комментирует он. — Наверняка там давным-давно собран парк специализированной сельхозтехники, есть опытные кадры, достаточно оборотных средств, отточена вся технология». Ведь сахарная свекла — одна из самых сложных агрокультур. Она не предполагает минималистических методов, требует строгого соблюдения севооборота. Кто все это смог выстроить, останется с рентабельностью, уверен эксперт.

В перспективе же вряд ли получится сохранить посевы сахарной свеклы во многих регионах Волга-Урала в силу почвенно-климатических условий и низкой продуктивности. Там это возможно только при очень удачном стечении обстоятельств либо при особых мерах поддержки, считает Иванов. По его словам, через 10-15 лет, свекловодство сохранится в лучшем случае в 18-и из нынешних 25-и регионов России.

Маржа под влиянием

Главным фактором влияния на рентабельность растениеводов всегда была и будет погода. «У нас две беды — урожай и неурожай, — говорит Гончаров. — Если сбор высокий, цена проседает, а продукцию нужно убирать, перевозить: хлопот и затрат больше, а доход меньше. А если урожайность падает, то цены, конечно, растут, но можно ведь и вовсе ничего не собрать…»

Основные лимитирующие факторы для растениеводства — дефицит влаги и аномальные погодные условия, такие как внезапные заморозки или тотальные суховеи, добавляет Оробинский. И на их появление никак нельзя повлиять. «Все остальное мы нашему бизнесу обеспечиваем и не экономим на производстве, — утверждает он. — У нас есть квалифицированные люди, достаточный объем удобрений и СЗР для внесения на всю площадь, хорошие технологические карты, мы технически вооружены и все операции проводим в оптимальные сроки».

Рентабельность агрокультур в значительной мере зависит от урожайности, отмечает старший менеджер группы по оказанию услуг предприятиям АПК компании EY Максим Никиточкин. А на этот показатель влияют, как правило, как погодно-климатический фактор, так и технологический уровень хозяйства. В этой связи, по словам аналитика, показательны планы разных хозяйств на рентабельность сахарной свеклы в 2020 году. Так, в зависимости от округа, где работает предприятие, ожидаются такие уровни доходности: -1%, 21% и 48%.

Рентабельность агрокультур в значительной мере зависит от урожайности, отмечает старший менеджер группы по оказанию услуг предприятиям АПК компании EY Максим Никиточкин. А на этот показатель влияют, как правило, как погодно-климатический фактор, так и технологический уровень хозяйства. В этой связи, по словам аналитика, показательны планы разных хозяйств на рентабельность сахарной свеклы в 2020 году. Так, в зависимости от округа, где работает предприятие, ожидаются такие уровни доходности: -1%, 21% и 48%.

В целом же сейчас вся страна ожидает изменения кредитно-денежной политики государства: будет ли увеличиваться ключевая ставка, какие объемы валюты будут продаваться ЦБ/Минфином для поддержания курса рубля, продолжает Никиточкин. Хотя напрямую это не сильно влияет на растениеводство, имеющее возможности получать льготное кредитование по 5% годовых. Только катастрофическое развитие событий с многократным ростом ключевой ставки может привести к дефициту заложенного объема субсидий на льготное кредитование и, как результат, к пересмотру размера льготной ставки, говорит он.

В то же время девальвация рубля делает более рентабельными семеноводческие проекты, полагает аналитик. Вероятно, доля семян отечественного производства будет расти в ближайшие годы. Важное значение для отрасли могут иметь и мировые события: реакция большинства стран на распространение коронавируса и методы борьбы с ним, в результате которых может быть снижена деловая активность вплоть до падения объемов урожая сельхозкультур в 2020 году.

По мнению Елены Тюриной, в перспективе все большее значение для рынка будет иметь уровень его интеграции. Если многие страны, являющиеся крупными экспортерами растениеводческой продукции, уже прошли путь объединения от поля до экспортных продаж, то в России эти звенья до сих пор остаются разрозненными: аграрии, переработчики, трейдеры работают отдельно друг от друга. «В попытке создания крупного лидера экспортного рынка сейчас мы видим попытки авансирования сельхозпредприятий под будущий урожай, — рассказывает эксперт. — Это вполне может стать первым этапом объединения отрасли».

Гончаров к позитивным факторам влияния на рентабельность производителей зерна относит активное развитие сети портовых терминалов. Строятся новые мощности на малой воде, это повысит конкуренцию среди экспортеров и трейдеров и, как следствие, приведет к снижению тарифов на перевалку. «Конечно, сокращение будет небольшим — плюс-минус доллар на тонне перевалки, — но это тоже хорошо», — считает он. Важным, по мнению топ-менеджера, является и возможность открытия стабильного экспорта зерна из Сибири в Китай. Диверсификация рынков сбыта в любом случае скажется положительно на рынке в целом и поддержит цены.

Гончаров к позитивным факторам влияния на рентабельность производителей зерна относит активное развитие сети портовых терминалов. Строятся новые мощности на малой воде, это повысит конкуренцию среди экспортеров и трейдеров и, как следствие, приведет к снижению тарифов на перевалку. «Конечно, сокращение будет небольшим — плюс-минус доллар на тонне перевалки, — но это тоже хорошо», — считает он. Важным, по мнению топ-менеджера, является и возможность открытия стабильного экспорта зерна из Сибири в Китай. Диверсификация рынков сбыта в любом случае скажется положительно на рынке в целом и поддержит цены.

Видит Гончаров и негатив. «Сейчас в кулуарах активно муссируется слух о закрытии рейдовой перевалки, с помощью которой сейчас отправляется за рубеж заметная часть зерна, — отмечает он. — Если мера все-таки будет реализована, то мы, наоборот, столкнемся с сокращением конкуренции и ростом цен на услуги портовых терминалов».

Проблема с кадрамиВ отдаленных от центра страны регионах одним из лимитирующих развитие отрасли факторов может быть кадровый вопрос. С такой проблемой, например, столкнулась оренбургская «Елань». «Специалистов катастрофически не хватает, не можем расширяться просто потому, что некому работать, — сетует Алексей Орлов. — В последнее время наращивали объемы только за счет увеличения мощности тракторов, производительности прочих агрегатов. Но здесь тоже есть свой предел». В прошлом году компанию покинуло четыре механизатора из 30 (двое умерло, двое вышли на пенсию). А пришел на их место только один. В животноводстве с персоналом еще хуже, утверждает руководитель.

Рентабельность-2020/21

Обсуждать в начале весны рентабельность следующего сезона — дело неблагодарное, отмечает Даниил Хотько. «В ближайшие месяцы, а тем более осенью, с ценами на продукцию может происходить все что угодно, мы можем только гадать, особенно в текущих условиях падающих биржевых и товарных рынков в мире, — говорит он. — Но то, что сельхозпроизводители будут наращивать площади под всеми видами основных масличных как самых доходных агрокультур, сомнений практически нет».

Если смотреть на предпосылки развития ситуации, то картина складывается неопределенная, отмечает партнер компании «НЭО Центр» Владимир Шафоростов. Слишком много в начале 2020 года было факторов, которые не позволяют говорить о предсказуемом развитии событий. Это и торможение экономик, связанное с коронавирусом, и падение цены на нефть и валютные колебания, а также военные конфликты и климатические особенности этого года. «Сложно предположить какой будет урожай, куда пойдут цены или на сколько вырастет себестоимость под влиянием внешних шоков», — комментирует он. По мнению Шафоростова, правильнее сейчас говорить не о конкретных агрокультурах, а о регионах, которые в этом году покажут прирост. К концу года, например, стоит ожидать восстановления экономики в Китае, поэтому у хозяйств ДФО и Сибири есть предпосылки для увеличения как площадей, так и доходности таких позиций как соя, кукуруза и рапс. Масличные же в целом сохранят лидерство по рентабельности, а сахарная свекла будет под самым сильным давлением.

Наибольшую прибыль в 2020 году сельхозпроизводителям может принести кондитерский подсолнечник, прогнозирует Никиточкин. Но его рынок крайне невелик, многие кондитерские предприятия все равно предпочитают закупать обычную семечку, а не кондитерскую. Высокодоходной будет пшеница, особенно если реализация будет напрямую на экспорт: с учетом девальвации рубля вероятно превышение экспортной цены над внутренней. Неплохая маржа возможна на кукурузе, ячмене и нуте, полагает он. Общая же рентабельность растениеводов в 2020 году может увеличиться вследствие девальвации. Так, по стоимости многих агрокультур наблюдается корреляция с ценой доллара по причине экспортного паритета. Однако потенциальный мировой рекорд производства пшеницы в сезоне-2020/21 в размере 769 млн т может скорректировать долларовые цены. Мировые объемы производства кукурузы предполагаются в новом сельхозгоду приблизительно на уровне прошлого сезона, знает аналитик.

Олег Суханов в предстоящем сельхозгоду ожидает снижения доходности ячменя по причине сравнительно ограниченного экспортного спроса. Потеряет маржу, вероятно, и озимая рожь, так как ее урожай может существенно вырасти в новом сезоне, а цены реализации будут гораздо меньше текущих значений.

Рано говорить не только о марже-2020/21, но и подводить итоги-2019/20, акцентирует внимание гендиректор оренбургской компании «Елань» Алексей Орлов. «Мы сейчас находимся в режиме ожидания, пока продажи были достаточно сдержанными, — говорил он в середине марта. — В этом сезоне мы решили: если все продают, то значит, нам не стоит это делать. Ведь когда мы делаем как все, почему-то проигрываем».

У «Елани» есть собственный элеватор, поэтому проблем с хранением не возникает. Подсолнечник — традиционно самый рентабельный для компании. Но в начале этого сельхозгода сильно потерял в цене, поэтому реализовывать его предприятие не спешило. По мере удорожания агрокультуры хозяйство совершало точечные продажи, но к началу весны было реализовано чуть больше половины урожая. То же самое с другими обычно высокодоходными масличными — льном и горчицей, а также пшеницей. «Для нас такой расклад тоже не самый лучший, так, например, мы почти не делали каких-либо инвестиций, просто обслуживаем кредиты, лизинг и берем новые займы», — признается Орлов. Если ситуация совсем станет напряженной, компания начнет продажи по тем ценам, какие будут на рынке. Но пока есть возможность придержать реализацию, хозяйство намерено это делать, «хочется получить максимальную прибыль», говорит руководитель.

Последние три месяца, делится Орлов, «Елань» вела переговоры с одним из крупнейших экспортеров зерна. И на протяжении всего этого периода последний повышал цену закупки. «Экспортерам стоит лучше продумывать стратегию работы: сначала они роняют цены так сильно, что у сельхозпроизводителей начинается паника, а потом, когда никто не хочет ничего реализовывать, начинают цены повышать. И тут уже у аграриев не поднимается рука продавать урожай, ведь мы понимаем, что можем заработать и больше», — объясняет руководитель.