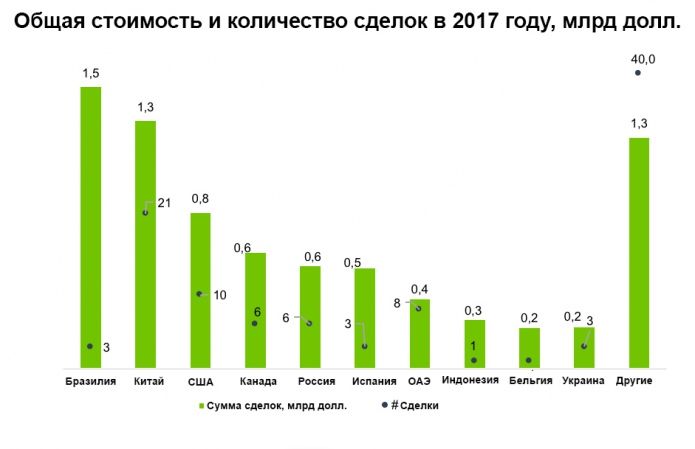

За прошлый, 2017 год в мире состоялось около 180 сделок по слиянию и поглощению (Mergers and acquisitions, M&A) различных крупных компаний, работающих в аграрном секторе. Из них по 79 случаям сумма сделок не раскрывалась.

По данным компании Deloitte, крупнейшей страной по количеству и сумме сделок стала Бразилия — $1,5 млрд. Следом за Бразилией крупнейшие сделки заключались в Китае ($1,3 млрд), США ($0,8 млрд) и Канаде ($0,3 млрд).

Больше всего сделок касалось компаний, которые производят средства защиты растений, поставщиков семян и биотехнических решений.

Глава аналитического департамента инвестиционной компании Eavex Capital Дмитрий Чурин утверждает, что укрупнение глобальных агрохимических компаний может привести к ситуации так называемых ценовых сговоров в сегменте отдельных видов продукции для аграриев. «Тем не менее, данные риски пока не выглядят существенными, так как антимонопольные регуляторы в Европе и США четко следят, чтоб один игрок не консолидировал слишком значительную долю рынка в том или ином продукте», — говорит аналитик.

Такой тренд подтверждают и в инвестиционной компании Concorde Capital. Так, по словам аналитика Андрея Передрея, слияния позволили крупным компаниям повысить эффективность в период восходящего тренда бизнес-циклов и при низких ценах на агропродукцию.

«В 2017 году «большая шестерка» поставщиков семян и удобрений (BASF, Monsanto, Bayer, Dow, Syngenta и DuPont) превратилась в «большую четверку» — BASF, Bayer-Monsanto, DowDuPont и ChemChina-Syngenta. Также в 2017 году слились Potash Corporation и Agrium. После слияния будут действовать под новым названием Nutrien и станут крупнейшим производителем поташа и азотных удобрений», — отмечает Передрей.

Растущий интерес к отрасли охраны здоровья и мировой тренд к повышению спроса на продукты быстрого приготовления делают производителей такой продукции более инвестиционно привлекательными. Отдельно стоит отметить инвестиции в плодоовощной бизнес и рыбное хозяйство.

Аналитик по инвестициям компании ИМК Дмитрий Конюхов специально для AgroPortal.ua подготовил обзор, фокусирующийся на основных корпоративных событиях и факторах, которые повлияли на капитализацию и операционные результаты топ-10 крупнейших компаний отрасли в 2017 году и январе 2018-го.

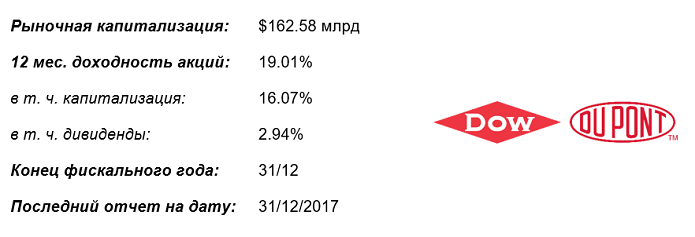

Диверсифицированная глобальная химическая компания сформирована в результате слияния Dow Chemical и DuPont. Она имеет подразделения: Agriculture, Materials Science и Specialty Products. Подразделение Agriculture объединяет DuPont Pioneer, DuPont Crop Protection, Dow AgroSciences и фокусируется на производстве и реализации семян и СЗР.

Позитивное влияние

- В сентябре 2017 г. завершено равноценное слияние Dow Chemical и DuPont. Ожидаемая синергия за счет повышения операционной эффективности — $4,3 млрд.

- На основе подразделений DowDuPont будут созданы три независимые публичные компании до конца 2 кв. 2019 г.

- Крупнейший в мире нефтехимический комплекс Sadara (совместное предприятие Saudi Aramco и DowDuPont) достиг полной коммерческой и операционной мощности на всех 26 производственных площадках во всех странах присутствия. Ожидаемый операционный эффект в 2018 г. — $200 млн.

- Наблюдался сильный потребительский спрос на продукцию DowDuPont практически во всех операционных сегментах, а также во всех крупнейших регионах деятельности компании (позитивный количественный и ценовой эффект).

Негативное влияние

- Позднее начало летнего посевного сезона в Бразилии, общее ценовое давление (сегмент Agriculture).

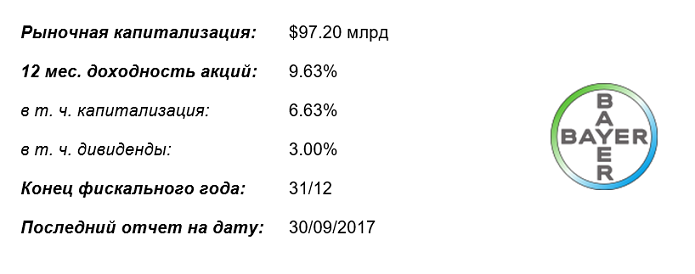

Международный концерн со специализацией в сфере здравоохранения и с/х. В состав Bayer входят дивизионы Pharmaceuticals, Consumer Health, Crop Science, а также Animal Health (отдельный бизнес-юнит).

Позитивное влияние

- В июне 2017 г. Bayer подала в Европейскую комиссию заявку на одобрение запланированного приобретения Monsanto (решение ожидается в начале 2 кв. 2018 г.).

- В октябре 2017 г. Bayer подписала соглашение о продаже компании BASF предприятий дивизиона Crop Science за €5,9 млрд.

- В феврале 2017 — январе 2018 гг. Bayer сократила долю в производителе пластика Covestro с 64,2% до 14,2%. Поступления от продажи акций за этот период составили €5,5 млрд.

- Общее увеличение объемов, цен реализации и снижение себестоимости в сегментах Pharmaceuticals и Animal Health.

Негативное влияние

- Сложные рыночные условия в США и слабый бизнес в России, общее снижение объемов, повышение себестоимости (сегмент Consumer Health).

- Начисление резерва под возвраты фунгицидов и инсектицидов в Бразилии, общий негативный курсовой эффект и низкие цены реализации (сегмент Crop Science).

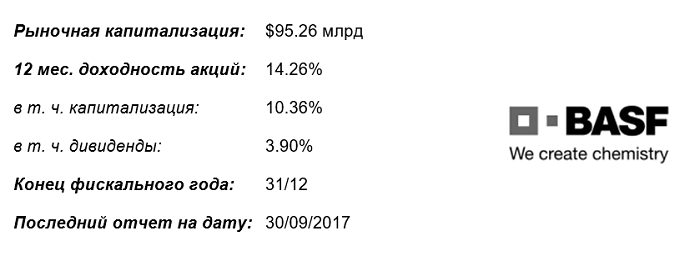

Международный химический концерн, бизнес которого состоит из сегментов Chemicals, Performance Products, Functional Materials & Solutions, Agricultural Solutions, а также Oil & Gas. Направление Agricultural Solutions — производство и реализация СЗР.

Позитивное влияние

- В октябре 2017 г. BASF подписала соглашение о приобретении значительной части бизнеса семян и неселективных гербицидов компании Bayer за €5,9 млрд (2016: EV/Sales — 4.5; EV/EBITDA — 15.3). Условие закрытия сделки — поглощение Monsanto компанией Bayer.

- В сентябре 2017 г. BASF подписала соглашение о приобретении глобального полиамидного бизнеса компании Solvay за €1,6 млрд (2016: EV/Sales — 1.2; EV/EBITDA — 8).

- Закрытие сделки ожидается в 3 кв. 2018 г. Приобретение дополнит портфель инженерных пластмасс BASF (транспортные, строительные и потребительские товары).

- Прибыли в сегментах Chemicals и Oil & Gas значительно увеличились (благоприятные рыночные условия, общее увеличение цен и объемов реализации).

Негативное влияние

- Слабое развитие бизнеса в Бразилии, приостановление производств в США и Пуэрто-Рико во время тропических ураганов, общие сложные рыночные условия и негативный курсовой эффект (сегмент Agricultural Solutions).

- Снижение цен на витамины, понижение маржинальности из-за высоких цен на сырье, негативный курсовой эффект (сегмент Performance Products)

- Общее понижение маржинальности из-за высоких цен на сырье, негативный курсовой эффект (сегмент Functional Materials & Solutions).

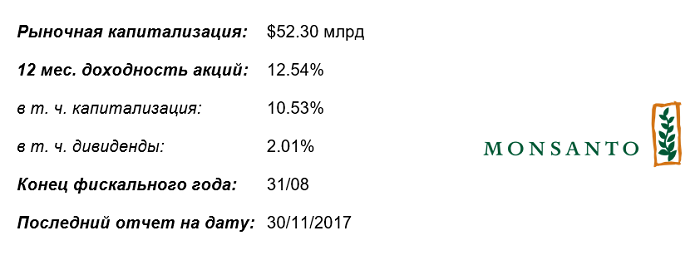

Один из ведущих мировых разработчиков и производителей СЗР и ГМ-семян. Сегмент компании Seeds & Genomics фокусируется на производстве и реализации семян зерновых культур (кукуруза, соя, хлопок, канола), а сегмент Agricultural Productivity — гербицидов.

Позитивное влияние

- Приблизительно половина регулирующих органов одобрили приобретение Monsanto компанией Bayer, а решение Европейской комиссии ожидается в начале 2 кв. 2018 г. Договор о поглощении был подписан в сентябре 2016 г., сума сделки должна составить $63,5 млрд. Ежегодный ожидаемый синергетический эффект — $1,5 млрд (на третий год после закрытия сделки).

- Значительное расширение посевов новых гибридов семян сои в Южной Америке, а также хлопка в США и Австралии (позитивный количественный и ценовой эффект), благоприятные цены на сырье для гербицидов (глифосат), положительный курсовой эффект (сегменты Seeds & Genomics и Agricultural Productivity).

Негативное влияние

- Снижение объемов реализации гибридов семян кукурузы в США и Бразилии в соответствии с сокращением площади посевов и неблагоприятной ценовой ситуацией на рынках с/х продукции (сегмент Seeds & Genomics).

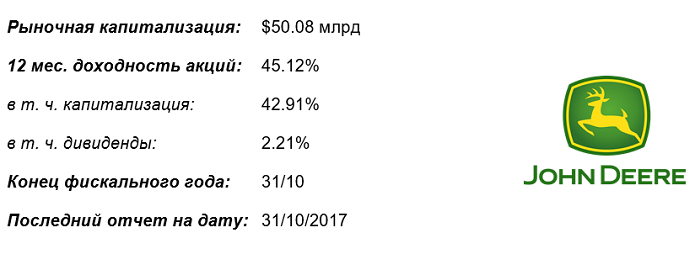

Международная машиностроительная компания, функционирует в сегментах Agriculture & Turf (производство и реализация техники и запчастей для с/х и торфяных работ), Construction & Forestry (производство и реализация экскаваторов, бульдозеров, погрузчиков, автогрейдеров, самосвалов и другой техники для строительства и лесозаготовки), Financial Services (финансирование и лизинг техники).

Позитивное влияние

- Объявлено и завершено поглощение немецкого производителя дорожно-строительной техники Wirtgen Group за $5,2 млрд, что расширило дорожно-строительный бизнес Deere (менее цикличный, чем направление с/х техники). В результате поглощения сегмент Construction & Forestry станет основным драйвером роста Deere в условиях роста рынка недвижимости в США, а также глобальной приоритизации развития инфраструктуры.

- Менеджмент Deere ожидает, что в 2018 г. фискальном году Wirtgen добавит к выручке $3,1 млрд (около 12% от общей выручки), а общий объем продаж с/х и строительной техники вырастет на 22% в 2018 фискальном году.

- Значительный позитивный операционный результат в сегментах Agriculture & Turf и Construction & Forestry отражает повышение объемов и цен реализации, влияние благоприятных курсовых эффектов.

- Резкое увеличение прибыли подтверждает возвращение спроса на замену техники.

Негативное влияние

- Незначительное повышение себестоимости, а также коммерческих, общих, административных и гарантийных расходов (все сегменты).

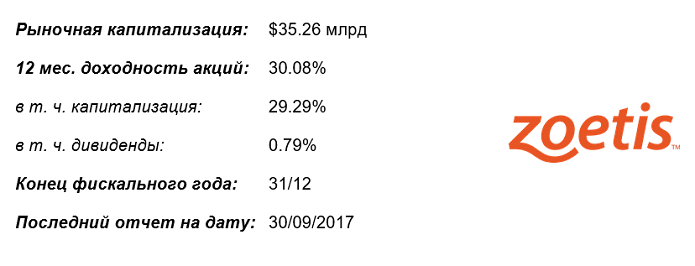

Ранее — подразделение компании Pfizer (2013). В настоящее время — мировой лидер по производству и реализации препаратов, используемых в ветеринарии (вакцины, препараты, диагностические наборы, генетические тесты в сегментах животноводства и домашних животных).

Позитивное влияние

- Менеджмент фокусируется на снижении издержек за счет оптимизации продуктового портфеля и структуры бизнеса (включая закрытие производственных площадок). Повышение эффективности позволило компании сэкономить более $300 млн в 2017 г.

- Рост спроса на продукцию для рыбоводства (Норвегия), птицеводства (США), свиноводства (Китай), КРС (Бразилия, Аргентина, Австралия) в связи с увеличением потребления мяса.

- Общее позитивное влияние оказали внедрение на рынок новых продуктов, благоприятный курсовой эффект, сокращение запасов, расширение коммерческого направления и реструктуризация бизнеса.

Негативное влияние

- Снижение спроса на продукцию для КРС и свиноводства в США в связи со снижением риска заболеваемости и падежа поголовья, имплементацией Veterinary Feed Directive с января 2017.

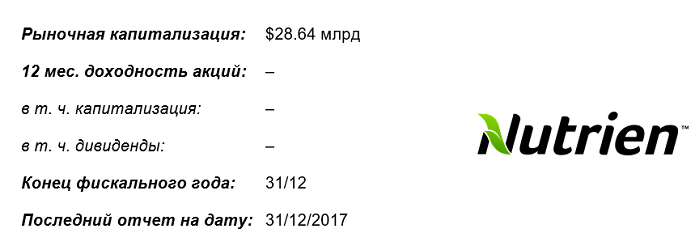

Крупнейший производитель удобрений (NPK) в мире, сформирован в начале 2018 г. в результате слияния PotashCorp и Agrium, является крупнейшим розничным продавцом с/х товаров (семена, удобрения, СЗР) в США.

Позитивное влияние

- Ожидаемый синергетический эффект от слияния PotashCorp и Agrium в 2018 г. — $500 млн.

- В январе 2018 г. Nutrien продал долю в Israel Chemicals Ltd. за $685 млн в связи с требованиями антимонопольных органов нескольких стран. В соответствии с условиями регуляторов также будут проданы доли в компаниях Arab Potash Company и Sociedad Quimica y Minera de Chile S.A.

- Повышение мировых цен и рост маржинальности калийных удобрений, в связи со значительным спросом и доступностью продукции на всех основных рынках компании. В частности, значительными позитивными факторами были: рост площадей посевов в Латинской Америке, увеличение объемов выращивания овощей и фруктов в Китае, обеднение почвы после значительных урожаев прошлых периодов в США.

- Рост цен и маржинальности азотных удобрений, за счет постепенного снижение экспорта карбамида из Китая.

Негативное влияние

- Давление высоких цен на сыре (энергоносители, сера, аммиак), особенно в сегменте фосфатных удобрений.

- Сложные погодные условия в районах, которые пострадали от ураганов и засух (сегмент розничных операций).

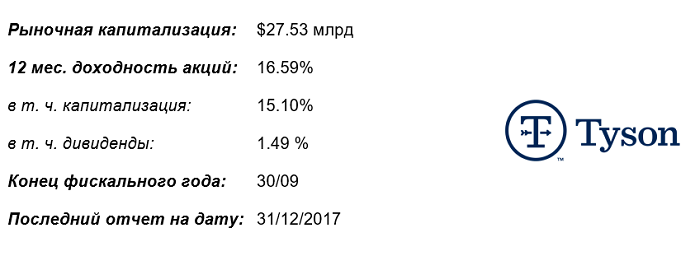

Крупнейший производитель мяса в США. Специализируется на выращивании, переработке, реализации сырого мяса и мясных продуктов (говядина, курица, свинина, готовые продукты и полуфабрикаты). Курица — собственное производство, свинина и говядина поступают от третьих лиц.

Позитивное влияние

- В июне 2017 г. Tyson завершила поглощение AdvancePierre Foods Holdings Inc., производителя готовых сэндвичей и закусок за $4,2 млрд. Синергетический эффект составит $200 млн в 2018-2020 гг.

- Значительный спрос на продукты из курицы, свинины и говядины (позитивный количественный и ценовой эффект), прирост продаж в сегменте готовых продуктов и полуфабрикатов в связи с поглощением AdvancePierre, более низкие затраты на корма, значительная утилизация производственных мощностей, высокая доля экспорта, благоприятный курсовой эффект.

Негативное влияние

- Расследование Комиссией по ценным бумагам и биржам США (SEC) возможного заговора Tyson, Pilgrim's Pride и Sanderson Farms с целью искусственного завышения цен на куриное мясо (путем покупки продукции друг у друга и поставки избытка выведенных цыплят в Мексику).

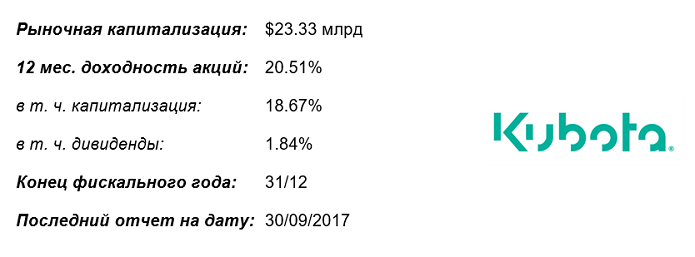

Японская машиностроительная компания, фокусируется на изготовлении компактных тракторов, оборудования для выращивания риса, строительной техники, двигателей, труб и литейной продукции. Функционирует в сегментах Farm & Industrial Machinery, а также Water & Environment.

Позитивное влияние

- Повышение спроса на компактные тракторы, строительную технику и двигатели в Северной Америке, благоприятные курсовые эффекты, эффективный M& A проект (в июле 2016 г. Kubota приобрела Great Plains Manufacturing Inc., производителя с/х техники, за $430 млн), устойчивый спрос в строительной отрасли в Европе, увеличение спроса на машины для посадки риса, строительную технику и двигатели в Китае (сегмент Farm & Industrial Machinery).

Негативное влияние

- Со снижением доходов строительного бизнеса и отсрочкой реализации крупных проектов снизились продажи чугунных труб и литейной продукции (сегмент Water & Environment).

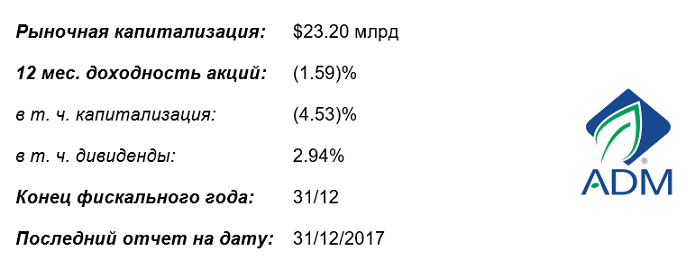

Специализируется на закупке, транспортировке, хранении, переработке и реализации зерновых и масличных культур. Компания функционирует в сегментах: Agricultural Services (закупка и сбыт, транспортировка, помол), Oilseeds Processing, Corn Processing, а также Wild Flavors & Specialty Ingredients.

Позитивное влияние

ADM инвестирует в развертывание lean manufacturing, а также в стандартизацию бизнес-систем. В рамках данной стратегии экономия на операционных издержках составила $285 млн в 2017 г.

M& A проекты составили $187 млн (компании в отраслях питания для домашних животных, производства подсластителей, сбыта и биотехнологий).

Увеличение объемов глобальных торговых операций в сегменте Agricultural Services, высокая маржинальность подсластителей, крахмалов и этанола (сегмент Corn Processing), рост переработки масличных в связи с высокой результативностью компании Wilmar International в Азии (сегмент Oilseeds Processing), высокий спрос на ароматизаторы и ингредиенты в Африке и Азии (сегмент Wild Flavors & Specialty Ingredients).

Негативное влияние

Низкая конкурентоспособность на мировых рынках кукурузы и сои из США, а также соответствующее снижение объемов услуг по транспортировке и помолу в данном регионе (сегмент Agricultural Services).

Высокая себестоимость и соответственно низкая маржинальность масличных в Южной Америке, а также усиление конкуренции в Европе из-за увеличения импорта аргентинского шрота (сегмент Oilseeds Processing).

Подход к подготовке обзора:

- из пула 188 компаний, входящих в состав 6 ETF, фокусирующихся на секторе агробизнеса (тикеры фондов: CROP, FTAG, MOO, PAGG, SOIL, VEGI), отобраны топ-10 по критерию объема рыночной капитализации, рассчитанной исходя из цены на акцию при закрытии бирж на 9 февраля 2018 г. и количества акций в обращении на дату последнего финансового отчета каждой компании;

- доходность акций включает изменение цены и выплаченные дивиденды за последние 12 месяцев на 9 февраля 2018 г. (без капитализации выплаченных дивидендов);

- доходность акций и рыночная капитализация Bayer AG, BASF SE и Kubota Corp представлены с поправкой на изменение среднерыночного обменного курса долл. США;

- доходность акций DowDuPont Inc рассчитана с исторической ценой и дивидендами Dow Chemical до 08.31.2017, так как обмен акций Dow Chemical на акции DowDuPont Inc происходил по паритету 1 к 1 (09.01.2017);

- доходность акций Nutrien Ltd за 12 месяцев не рассчитана, так как паритет обмена акций PotashCorp и Agrium на акции Nutrien Ltd не соответствовал 1:1 (01.01.2018);

- при подготовке обзора были использованы исторические данные цен акций, годовые и квартальные отчеты, материалы презентаций, записи конференц-звонков из открытых источников.