Сезон-2017/18 по масличным сложился особенно удачно для тех аграриев, которые смогли придержать свой урожай до весны. Новый сельхозгод по сборам обещает быть еще лучше: засеяны рекордные площади всех базовых агрокультур сектора. Испортить ситуацию может засушливое лето и, как ни странно, та же самая торговая война КНР и США

Сезон-2017/18 по масличным сложился особенно удачно для тех аграриев, которые смогли придержать свой урожай до весны. Новый сельхозгод по сборам обещает быть еще лучше: засеяны рекордные площади всех базовых агрокультур сектора. Испортить ситуацию может засушливое лето и, как ни странно, та же самая торговая война КНР и США

По оценке Института конъюнктуры аграрного рынка (ИКАР), в сезоне-2017/18 (сентябрь-август) российские аграрии собрали 10,85 млн т подсолнечника против 11,6 млн т годом ранее. Снижение предложения грозило дефицитом сырья для маслоэкстракционных заводов, ведь, несмотря на сокращение, высокие темпы производства и экспорта масла сохранялись. Участники рынка ожидали, что подсолнечник закончится уже в июле и переработчики остановят свои предприятия раньше обычного. Но опасения по большому счету не оправдались. В июле подсолнечник еще был на рынке, вспоминает гендиректор аналитической компании «ПроЗерно» Владимир Петриченко. Хотя, по данным аналитического центра «СовЭкон», его запасы к 1 июля этого года были на 24% меньше, чем на аналогичную дату годом ранее (219 тыс. т). МЭЗы не остановили работу, но из-за характерного для последних месяцев сезона снижения предложения сырья оно перерабатывалось в масло в весьма небольших объемах. По наблюдениям ведущего эксперта ИКАР Даниила Хотько, предприятия-переработчики начали постепенно завершать переработку только к концу июля. А в августе все еще работали крупные мощности, принадлежащие «Эфко», «Благу», Казанскому МЭЗу, группе «Сигма» и «Бунге». В итоге отрасль завершила сезон без выраженного дефицита сырья.

Подсолнечник по-прежнему доходен

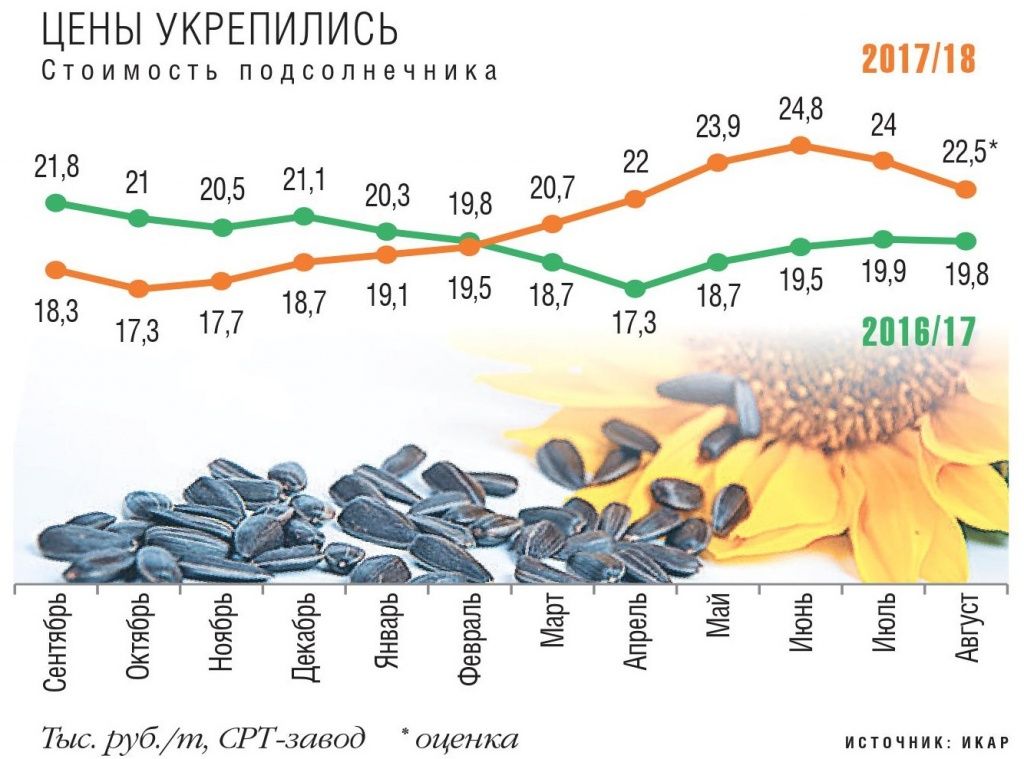

Несмотря на сокращение урожая подсолнечника, цены на него в завершившемся сезоне стартовали с более низкого по сравнению с двумя предыдущими сельхозгодами уровня — 17-18 тыс. руб./т с НДС. С ноября стоимость агрокультуры развернулась на восходящий тренд и больше уже не падала, отмечает Хотько. Привычного провала в марте и апреле тоже не произошло. Росту цены способствовало еще и укрепление доллара в середине весны, акцентирует внимание эксперт. На максимуме подсолнечник находился в конце июня этого года, когда южные заводы закупали его за 26 тыс. руб./т, а средние цены по стране достигли 25 тыс. руб./т (обе цифры — с НДС). Хотя такие уровни держались недолго, и уже в августе агрокультура стала дешеветь. Среднегодовая цена на подсолнечник из-за низкого старта по итогам сезона-2017/18 составила около 19,6 тыс. руб./т против 20,2 тыс. руб./т в сезоне-2016/17, подсчитывает Хотько.

Аграрии по-разному оценивают завершившийся сельхозгод, но признают, что подсолнечник сохранил позитивную доходность. Сезон был успешным для приволжской агрогруппы «СИНКО», рассказывает директор трейдингового дивизиона Вартан Мнацаканян. Компания решила придержать подсолнечник до весны, и эта тактика себя оправдала. «Мы пошли на эксперимент, потому что в нашем регионе подсолнечник, как правило, не зимует на элеваторах: все оперативно продается, — говорит топ-менеджер. — Но мы не были готовы отдавать дорогую агрокультуру по низким ценам, которые в прошлом году диктовал рынок». Семена были сухими, качественными, могли долго храниться. Компания складировала урожай и продала всю партию весной за 23 тыс. руб./т (франко-элеватор) при производственных затратах 12-13 тыс. руб./т. Рентабельность оказалась на 15% выше, чем в предыдущем сельхозгоду, доволен Мнацаканян.

Аграрии по-разному оценивают завершившийся сельхозгод, но признают, что подсолнечник сохранил позитивную доходность. Сезон был успешным для приволжской агрогруппы «СИНКО», рассказывает директор трейдингового дивизиона Вартан Мнацаканян. Компания решила придержать подсолнечник до весны, и эта тактика себя оправдала. «Мы пошли на эксперимент, потому что в нашем регионе подсолнечник, как правило, не зимует на элеваторах: все оперативно продается, — говорит топ-менеджер. — Но мы не были готовы отдавать дорогую агрокультуру по низким ценам, которые в прошлом году диктовал рынок». Семена были сухими, качественными, могли долго храниться. Компания складировала урожай и продала всю партию весной за 23 тыс. руб./т (франко-элеватор) при производственных затратах 12-13 тыс. руб./т. Рентабельность оказалась на 15% выше, чем в предыдущем сельхозгоду, доволен Мнацаканян.

Для «Тамбовских ферм» сезон сложился не очень удачно, сетует гендиректор предприятия Игорь Поляков. Были серьезные проблемы с качеством подсолнечника из-за болезней. Плюс в компании опасались падения цены и продали урожай быстро — до Нового года и на минимуме, рассказывает он, не уточняя цифр. В итоге маржа на агрокультуре получилась на 20% ниже, чем в 2016/17-м. Впрочем, Поляков признает, что хозяйство все равно реализовало подсолнечник с прибылью, а не в минус.

Что с маслом

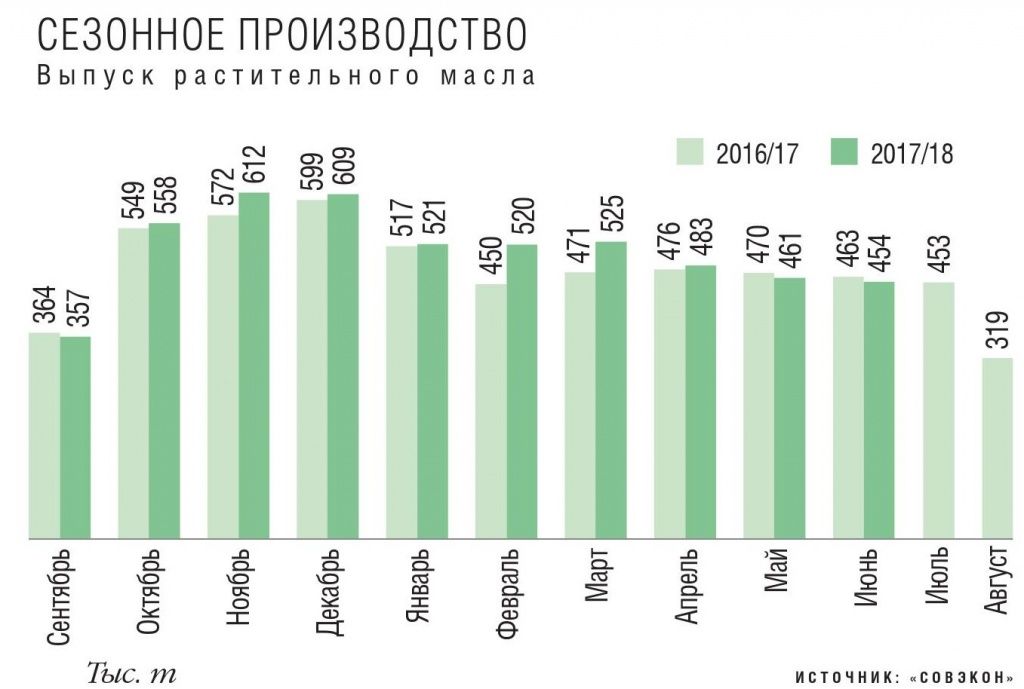

По данным «СовЭкона», за 10 месяцев сезона-2017/18 было выпущено 4,74 млн т растительного масла, тогда как годом ранее за этот период получено 4,57 млн т. Из всех масел за сентябрь-июнь не выросло только производство подсолнечного, составив 3,84 млн т, что соответствует уровню предыдущего рекордного сельхозгода, говорит Сизов. Даниил Хотько оценивает объемы, полученные за 10 месяцев, в 4,1 млн т. «За июль-август производство еще прибавит, но из-за небольшого остатка сырья масла будет произведено меньше, чем в предыдущем сезоне», — отмечал он в августе. ИКАР оценивает возможный финальный объем в 4,55-4,57 млн т — минус 3-4% к предыдущему сельхозгоду. Самое большое сокращение выработки масла — на 14% — наблюдалось в ЦФО, обращает внимание эксперт. В то же время в южных регионах производство увеличилось на 7%, в Поволжье — на 2%. А на Урале и в Сибири осталось на прежнем уровне.

«Несмотря на то, что в сезоне-2017/18 Россия получила второй по объему урожай подсолнечника (после рекорда 2016 года), сырья на всех не хватило, — констатирует директор маслосырьевого дивизиона «Эфко» Михаил Хохлов. — У нас простоев не было, потому что заводы компании находятся в перспективных сырьевых зонах и мы располагаем большими мощностями по хранению. Мелким переработчикам повезло меньше». Кроме того, экстремальные погодные условия прошлого года и затянувшаяся уборочная кампания негативно отразились на качестве собранного подсолнечника, в то время как цены на него в пик сезона доходили до 26 тыс. руб./т (с НДС). Пришлось закупать много сырья с повышенной влажностью и подрабатывать на элеваторах группы, признает топ-менеджер. По итогам сезона-2017/18 объем переработки масличных предприятиями «Эфко» превысит 1,48 млн т, что будет на 1,7% больше, нежели сезоном ранее. Растительного масла компания планирует произвести 546 тыс. т, шрота — 726 тыс. т.

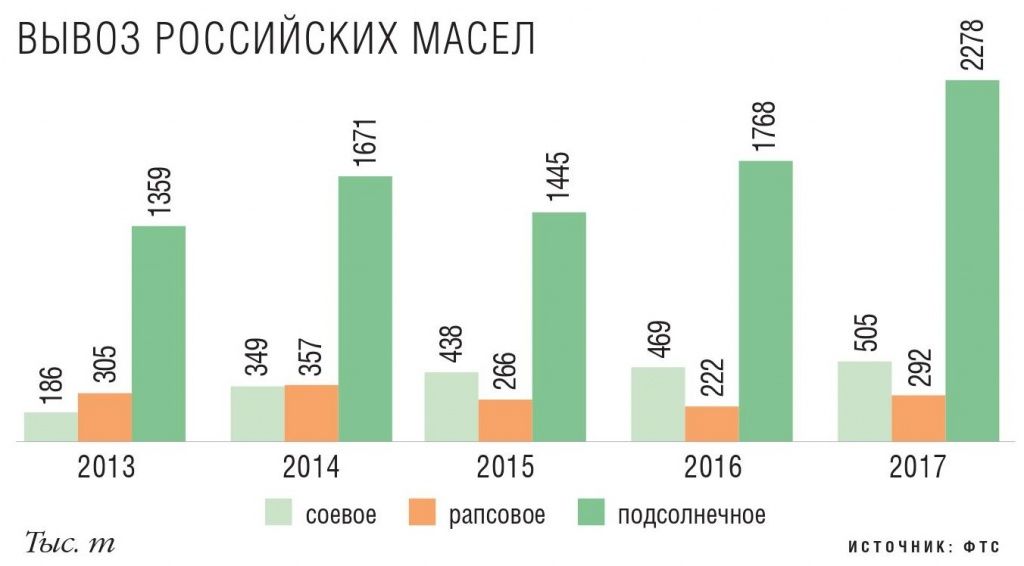

А вот экспорт подсолнечного масла, несмотря на уменьшение его выпуска, за 10 месяцев завершившегося сезона увеличился на 4%, утверждает Хотько. По результатам июля-августа ИКАР ждал снижения темпов вывоза в сравнении с теми же месяцами 2017 года, но в целом по сезону прогнозировался рекорд в 2,2 млн т. В прошлом сельхозгоду было экспортировано немного меньше — 2,17 млн т.

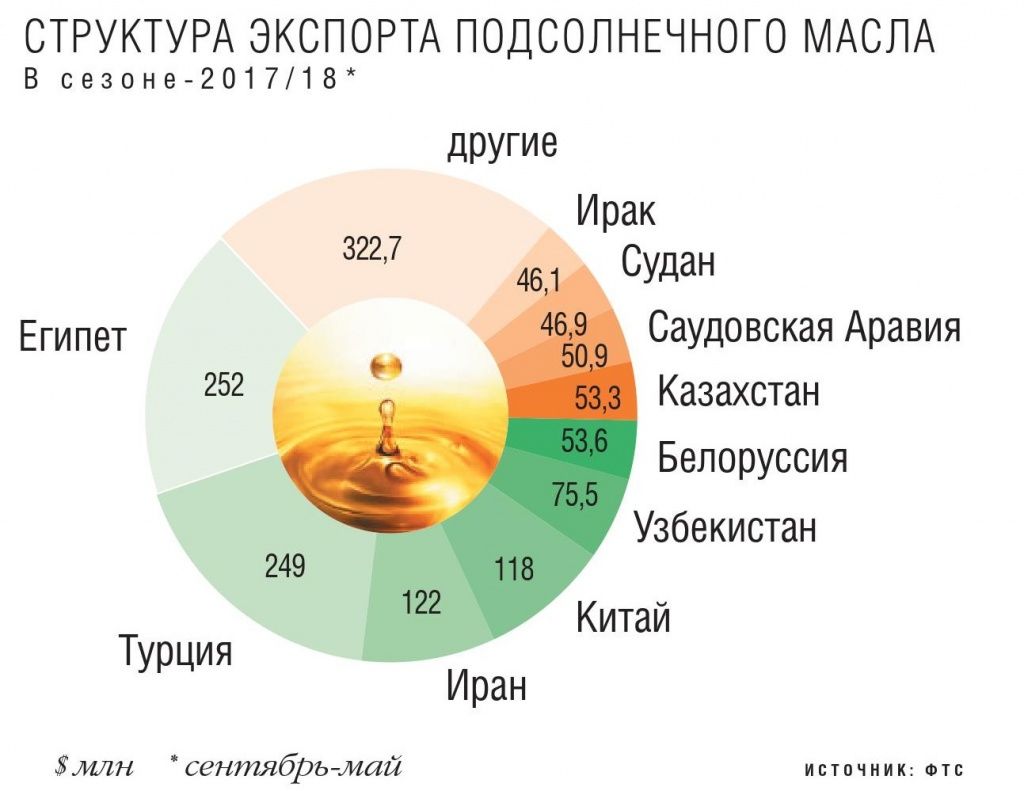

Главным покупателем российского подсолнечного масла по итогам сентября-июня стал Египет, закупив на 24% больше, чем за аналогичный период годом ранее, говорит эксперт. Страна почти полностью отказалась от украинского масла в пользу российского, объясняет он. А вот в Турцию было поставлено, наоборот, на четверть меньше. Третье место по объемам закупок занял Иран, нарастив импорт на 15%. Самый же существенный прирост темпа его ввоза продемонстрировали Китай (на 92%, или на 88 тыс. т) и Саудовская Аравия. Последняя приобрела почти в два раза больше, чем за 10 месяцев сезона-2016/17 — 75 тыс. т против 42 тыс. т.

С учетом контрактов на август экспорт сырого подсолнечного масла вырастет и у «Эфко» — по сравнению с прошлым сезоном на 35,5% до 374 тыс. т, ожидает Хохлов. По его словам, одновременно с увеличением объемов была расширена география внешних продаж. В числе стран, куда группа поставила масло впервые, — Сирия, Марокко и Китай.

Новые правила рынка

Помимо традиционно высоких цен на сырье, дополнительным негативным фактором в сезоне-2017/18 выступило невключение закупки масличного сырья для переработки в перечень направлений, по которым возможно получение субсидируемых кредитов, сетует замгендиректора ГК «Юг Руси» Сергей Каменецкий. В результате, по его словам, для отрасли были ограничены доступные кредитные оборотные средства. Кроме того, еще одной характерной чертой ушедшего сельхозгода стала перестройка рынка закупки сырья на работу в условиях действия Хартии в сфере оборота сельхозпродукции. Согласно правилам документа, переработчики должны проявлять повышенную осмотрительность при отборе поставщиков, зачастую выполняя несвойственную им функцию контролирующих органов. «Это также не способствовало ритмичному снабжению предприятий сырьем. При этом сам процесс выстраивания прозрачного рынка, на который направлено действие Хартии, „Юг Руси“ расценивает как безусловно положительный», — добавляет Каменецкий.

Соя и рапс на подъеме

Позитивной в сезоне-2017/18 была ситуация в сегментах сои и рапса. Даниил Хотько напоминает, что был собран рекордный урожай обеих агрокультур. По данным Росстата, аграрии произвели более 3,6 млн т соевых бобов в весе после доработки, что стало самым высоким результатом за всю историю страны. Также в 2017 году собран рекордный урожай рапса — 1,5 млн т, что в 1,5 раза превышает результат 2016-го.

Увеличившиеся сборы сделали возможными рекордный рост объемов переработки и экспорта как масел, так и самих агрокультур. Рапсового масла на конец июня, по оценке «СовЭкона», выпустили 297 тыс. т против 231 тыс. т (плюс почти 30%) годом ранее. Рекордным был и его вывоз, обращает внимание Хотько. Всего Россия продала на внешние рынки 340 тыс. т рапсового масла, тогда как в 2016/17-м реализовала 238 тыс. т.

Соевого масла, по данным «СовЭкона», за 10 месяцев сельхозгода было произведено на 13% больше, чем за аналогичный период предыдущего сезона, — 561 тыс. т против 498 тыс. т. С сентября по июнь, по информации ИКАР, получилось вывезти 770 тыс. т соевого масла, тогда как до этого — два сезона назад — максимальный объем экспорта за весь сельхозгод составлял 457 тыс. т. Российское соевое масло реализуется в страны Африки, а также в Китай, который наращивает его закупку на Дальнем Востоке, рассказывает Хотько. По прогнозу эксперта, за весь сезон-2017/18 объем вывоза соевого масла составит около 850 тыс. т. В сезоне-2016/17 Россия поставила за рубеж всего 370 тыс. т.

Соевого масла, по данным «СовЭкона», за 10 месяцев сельхозгода было произведено на 13% больше, чем за аналогичный период предыдущего сезона, — 561 тыс. т против 498 тыс. т. С сентября по июнь, по информации ИКАР, получилось вывезти 770 тыс. т соевого масла, тогда как до этого — два сезона назад — максимальный объем экспорта за весь сельхозгод составлял 457 тыс. т. Российское соевое масло реализуется в страны Африки, а также в Китай, который наращивает его закупку на Дальнем Востоке, рассказывает Хотько. По прогнозу эксперта, за весь сезон-2017/18 объем вывоза соевого масла составит около 850 тыс. т. В сезоне-2016/17 Россия поставила за рубеж всего 370 тыс. т.

Значительно увеличились отгрузки на внешние рынки и соевых бобов. За сентябрь-июнь их экспортировано 840 тыс. т, что уже стало историческим рекордом, отмечает эксперт ИКАР. По итогам сельхозгода объем экспорта может вырасти до 900 тыс. т, считает он. «Такие цифры — следствие рекордного урожая сои на Дальнем Востоке, который составил там 1,84 млн т (51% общего валового сбора), и роста спроса со стороны Китая, которому все больше интересна наша традиционная соя, то есть не ГМО, — рассуждает Хотько. — Плюс сказался торговый конфликт КНР с США». В июле Соединенные Штаты ввели пошлину в 25% на импорт 818 товаров из Китая, включая соевые бобы. КНР в этот же день ввела пошлину в 25% на импорт равнозначного объема американских товаров.

«Амурагроцентр» — один из крупнейших на Дальнем Востоке переработчиков зерна и сои — примерно в равных пропорциях продает соевое масло на российском рынке и в Китай. По словам гендиректора компании Александра Сарапкина, торговая война КНР с США никак не сказалась на объемах торговли предприятия. Более того, экспорт в летние месяцы значительно снизился. «Рубль и юань упали по отношению к доллару, а так как китайцы выпустили на внутренний рынок значительный объем соевых бобов из резерва, цены и на сою, и на масло снизились, — утверждает топ-менеджер. — В Китае достаточно своего соевого масла, чтобы продержаться какое-то время и без поставок США».

В европейской России переработчики сои, наоборот, довольны сотрудничеством с Китаем. По словам председателя совета директоров «Кубаньагропрода» Евгения Кабанова, в этом сезоне компания поставила КНР в 2,5 раза больше соевого масла, чем сезоном ранее. «В Китай был вывезен весь произведенный нами объем — 15 тыс. т», — рассказывает он. Компанию вполне устроила сложившаяся конъюнктура цен, которые в отдельные моменты поднимались на 30% выше средних. Сложная логистика и связанные с ней затраты тоже окупились, рад топ-менеджер. Часть бобов «Кубаньагропрод» вез из Амурской области по железной дороге, а выработанное из них масло отправлял танкерами в Китай.

Рекордный объем произведенного в России рапса тоже частично потребила КНР. За июль 2017 — июнь 2018 года эта страна ввезла 322 тыс. т, говорит Даниил Хотько, тогда как в предыдущем сезоне это было всего лишь 74 тыс. т. Прошлый рекордный объем экспорта рапса в Китай был зафиксирован четыре сезона назад и составлял 174 тыс. т. Еще одним экспортным драйвером стала Белоруссия, где группа «Содружество» в начале 2018 года запустила МЭЗ мощностью 2 тыс. т маслосемян в сутки. Предприятие перерабатывает рапс и соевые бобы, выпуская масла и шроты.

У АПК «Белореченский» (Свердловская область), который засеял рапсом в прошлом году 330 га, с этой агрокультурой «не сложилось», сетует гендиректор предприятия Александр Кожевников. Из-за заморозков урожай сократился в четыре раза. Компания сдает часть рапса на переработку, взамен получая жмых для кормления животных, а остальной урожай продает. В этом сезоне продать ничего не удалось, сожалеет директор: весь сбор пришлось обменять на жмых.

Кабанов в новом сезоне не хочет работать с рапсом, потому что не видит предсказуемой цены в Китае, куда реализует масло. За сезон-2017/18 «Кубаньагропрод» переработал 3 тыс. т рапса и произвел 1,2 тыс. т масла. Продать удалось, но рынок «традиционно нервозный» и волатильный, говорит топ-менеджер: сначала цена масла взлетела, а потом резко снизилась. Кроме того, на юге рапс не очень хорошо растет, добавляет он.

Что с нишевыми

К нетрадиционным масличным у аграриев неоднозначное отношение, говорят эксперты. Лен-кудряш стал одним из фаворитов в сезоне-2018/19 — им, по данным ИКАР, в этом году засеяли рекордные 745 тыс. га (плюс 30%). Посевы горчицы, в свою очередь, выросли вдвое, до 338 тыс. га. «В прошлом сезоне на эти агрокультуры был устойчивый экспортный спрос, в том числе со стороны европейских стран», — поясняет Даниил Хотько.

А вот еще одну нишевую масличную агрокультуру — сафлор — участники рынка сеют все меньше. Если два года назад в стране ей отвели 450 тыс. га, то в 2018 году получилось максимум 80-100 тыс. га, говорит эксперт. Это следствие зависимости экспортного сбыта от одной страны — Турции, которая в позапрошлом сезоне увеличила ввозную пошлину на сафлор с 4% до 23,4%, тем самым серьезно сократив маржинальность поставок.

Новый сезон — новые рекорды?

2018/19 сельхозгод вновь обещает стать рекордным по всем базовым масличным, если судить по посевам. Постепенное увеличение площадей происходит в меньшей степени за счет введения новых сельхозземель, а в большей — путем частичного вытеснения из севооборотов сахарной свеклы и зерновых, уточняет Даниил Хотько. Под подсолнечник отдано 8,1 млн га, приводит данные Росстата эксперт. Прирост по площадям составил почти 200 тыс. га. «СовЭкон» оценивает посевы агрокультуры еще выше — в 8,2 млн га. Согласно прогнозу ИКАР, сбор подсолнечника может составить 11,1 млн т. «СовЭкон» в августе понизил свою оценку урожая с 11,3 млн т до 11 млн т: нехватка осадков, особенно на юге, негативно сказалась на состоянии посевов, поясняет Сизов.

По данным Росстата, площади под соей увеличились еще больше — на 300 тыс. га. Ею в этом году засеяно 2,9 млн га. При этом наибольший рост посевов зафиксирован в центральных регионах, обращает внимание Хотько. Если пять лет назад здесь сеяли около 300 тыс. га сои, в этом году — уже 900 тыс. га. По оценке «СовЭкона», общий соевый клин составил 3 млн га. Аналитики ИКАР предполагают, что может быть собрано не менее 4 млн т соевых бобов, августовская оценка «СовЭкона» — 4,1 млн т. Сарапкин ждет 10%-ного сокращения урожая сои в Амурской области. «Была холодная весна, засеяли 950 тыс. га вместо плановых 1 млн га, а 5% всходов погибло из-за переувлажнения», — рассказывает он.

Рапсом в наступившем сезоне, по предварительной оценке, занято в полтора раза больше земель, чем в предыдущем сельхозгоду. По данным «СовЭкона», площади агрокультуры составили 1,45 млн га, а сбор может достигнуть 2,1 млн т. Оценка ИКАР — до 2 млн т. «Если погода в Сибири и на Урале не подведет, урожай может быть еще больше, — считает Хотько. — И поскольку рапс в значительной степени экспортная агрокультура, это, по всей видимости, приведет к рекордным показателям по вывозу сырья и масла из него».

Рапсом в наступившем сезоне, по предварительной оценке, занято в полтора раза больше земель, чем в предыдущем сельхозгоду. По данным «СовЭкона», площади агрокультуры составили 1,45 млн га, а сбор может достигнуть 2,1 млн т. Оценка ИКАР — до 2 млн т. «Если погода в Сибири и на Урале не подведет, урожай может быть еще больше, — считает Хотько. — И поскольку рапс в значительной степени экспортная агрокультура, это, по всей видимости, приведет к рекордным показателям по вывозу сырья и масла из него».

Опрошенные «Агроинвестором» сельхозпроизводители делают ставку на разные масличные агрокультуры, но верят в стабильную доходность этой группы cash crops. «СИНКО» в 2018 году увеличила посевы подсолнечника на 3 тыс. га до 22 тыс. га и рассчитывает собрать 30-35 тыс. т. Если не будет природных катаклизмов и конъюнктурных форс-мажоров, то цены в наступившем сельхозгоду сложатся на уровне 18-19 тыс. руб./т «плюс-минус 10%», ожидает Вартан Мнацаканян. «В начале уборки урожая переработчики попытаются сбить их до 15 тыс. руб./т, — думает он. — Но в конце сезона-2018/19 они могут подняться до 20 тыс. руб./т и даже выше».

Еще 14 тыс. га (плюс 3 тыс. га к показателю прошлого года) компания отвела под масличный лен и рассчитывает собрать минимум 10 тыс. т. Из них 7 тыс. т в августе уже законтрактовали, доволен Мнацаканян. Он отмечает высокий спрос на агрокультуру со стороны Евросоюза и не предвидит проблем со сбытом урожая. Топ-менеджер рассчитывает на цену льна в 19-20 тыс. руб./т, хотя не исключает, что большой урожай будет способствовать снижению стоимости.

«Тамбовские фермы» продолжат сокращать посевы подсолнечника в пользу сои. Первым в этом году компания заняла 1,6 тыс. га (минус 50%), второй — 4,1 тыс. га (плюс 50%). В отличие от подсолнечника, соя каждый год дает стабильные урожай и прибыль, поясняет Поляков. Вместе с тем засуха для главной российской масличной агрокультуры не так критична. Но компания предпочитает делать дополнительные инвестиции в сою: чтобы минимизировать фактор погоды, 20% ее посевов было оснащено системами орошения.

«Тамбовские фермы» продолжат сокращать посевы подсолнечника в пользу сои. Первым в этом году компания заняла 1,6 тыс. га (минус 50%), второй — 4,1 тыс. га (плюс 50%). В отличие от подсолнечника, соя каждый год дает стабильные урожай и прибыль, поясняет Поляков. Вместе с тем засуха для главной российской масличной агрокультуры не так критична. Но компания предпочитает делать дополнительные инвестиции в сою: чтобы минимизировать фактор погоды, 20% ее посевов было оснащено системами орошения.

По прогнозу «ПроЗерна», цены на основные масличные агрокультуры в наступившем сезоне, скорее всего, будут на уровне, близком к предыдущему. «Потому что мы не знаем, чем обернется торговая война США с Китаем. Для нас эта ситуация не факт что будет в плюс, — опасается Владимир Петриченко. — Учитывая, что США будут продавать свою сою в другие регионы по более низким ценам из-за китайских пошлин (то есть цены будут меньше, чем российские), а США являются вторым мировым поставщиком сои (после Бразилии), непонятно, как это отразится на всех остальных игроках мирового рынка».