Богатый олеиновой кислотой и витамином Е высокоолеиновый подсолнечник пока не вызывает особого энтузиазма у российских аграриев. Агрокультура откровенно нишевая, затраты при маленькой премии и низкой урожайности достаточно высокие, объясняют производители. Между тем переработчики видят огромный потенциал в этой позиции — прежде всего за счет растущего потребления высокоолеинового масла в Китае.

Точной статистики по посевам высокоолеинового подсолнечника в России нет, признают эксперты масложирового рынка. Но по существующей оценке под эту агрокультуру в стране отводится около 1% от общей площади, занятой подсолнечником. А, например, в США средне- (содержание олеиновой кислоты 50-70%) и высокоолеиновым (до 90%) подсолнечником занято до 90% от посевов подсолнечника в целом, утверждает заведующий отделом подсолнечника ВНИИ масличных культур Яков Демурин.

Особенности выращивания

Основными производителями семян высокоолеинового подсолнечника являются европейские страны, где на его долю в структуре выращивания всего подсолнечника приходится от 20% до 55%, рассказывает менеджер по маркетинговым кампаниям по семенам подсолнечника и рапса компании «Сингента» Кирилл Архипов. Показатель на Украине он оценивает в 3%, в России — в районе 2%, или около 250-300 тыс. га.

«По сравнению с западными странами доля российского высокоолеинового подсолнечника в структуре площадей однозначно ниже, — соглашается кроп-менеджер по подсолнечнику компании Bayer Виктор Коломийцев. — Однако результаты все же неплохие, им занято от 85 тыс. до 170 тыс. га, что сравнимо с посевами высокоолеинового подсолнечника во Франции». Урожай агрокультуры в России составляет 200-300 тыс. т ежегодно, полагает партнер практики АПК компании «НЭО Центр» Владимир Шафоростов.

Технология возделывания высокоолеинового подсолнечника ничем не отличается от технологии выращивания традиционных линолевых гибридов, утверждает Архипов. Главное правило — соблюдать пространственную изоляцию между ними при севе: порядка 800 м, а при наличии лесополос достаточно 300 м. «Так как подсолнечник — это перекрестно-опыляемая агрокультура, то при близости этих двух растений происходит переопыление, и содержание олеиновой кислоты в масле снижается. В остальном требования к агротехнологии полностью совпадают», — поясняет он.

Главная рекомендация — не смешивать, согласен Демурин. «Для того чтобы получить высокоолеиновое масло, нужно такой подсолнечник отдельно посеять, отдельно убрать, не смешивая семена, отдельно привезти на МЭЗ и там отдельно от обычного сырья выжать из него масло, — рассказывает он. — И только тогда в продукте сохранится высокий уровень олеиновой кислоты». Других же особенностей возделывания для высокоолеиновых сортов нет.

Производство высокоолеинового подсолнечника не увеличивается, хотя спрос со стороны переработчиков растет, настаивает Архипов. По его мнению, основная сложность данного бизнеса заключается в том, что МЭЗы транслируют спрос на высокоолеиновое масло в тот момент, когда семенные компании уже производят определенный объем таких семян на полях гибридизации. То есть у них нет возможности оперативно отреагировать на повышение этого спроса. «Один из эффективных выходов — планирование потребностей в высокоолеиновом масле у переработчиков и контрактование данного объема у сельхозпредприятий на долгий срок — минимум три года. Это позволит индустрии работать синхронно и управлять ожиданиями всех участников: переработчиков, МЭЗов, семенных компаний, сельхозпредприятий», — считает менеджер.

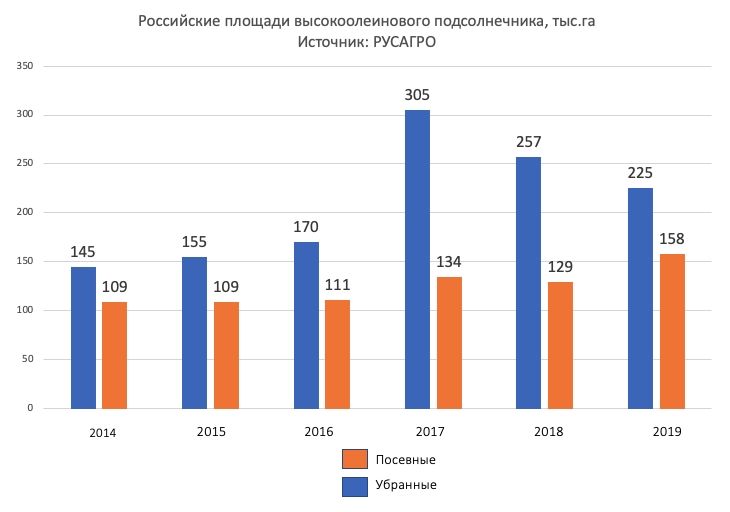

Высокоолеиновых семян подсолнечника сеется в России больше, чем собирается урожая — отдельные аграрии используют такие гибриды, но убирают урожай как обычный, утверждает руководитель отдела анализа сырьевых рынков «Русагро» Владимир Жилин. «У кого-то высокоолеиновые гибриды показали себя лучше традиционных, и они решили высевать именно их, не заботясь о сегрегации. И таких сельхозпроизводителей немало, — обращает внимание он. — Но при растущем спросе на высокоолеиновое сырье они, несомненно, перейдут на полный технологический цикл, что создает серьезный потенциал роста производства и на текущих площадях». По мнению Жилина, увеличение посевов в России уже наблюдается, но темпы пока не слишком высокие.

Технологии просты

Все же интерес к этой нише с каждым годом увеличивается, все больше новых компаний выходит на рынок. Теперь практически в каждом регионе кто-то из переработчиков работает с высокоолеиновым сырьем, чего всего лишь пару лет назад не наблюдалось. Аграрии тоже экспериментируют — некоторые довольны, другие пока не видят больших перспектив.

Поволжский агрохолдинг «Био-Тон» под выращивание высокоолеиновых гибридов отводит около 5% от общей площади подсолнечника. «На агрокультуру есть некоторый локальный спрос в нашем радиусе, и мы его удовлетворяем. Но поскольку он ограничен, больше того, что есть сейчас, производить не планируем», — рассказывает гендиректор компании Ирина Логачева. При этом компания не контрактуется с МЭЗами под определенный объем сырья, но урожай тем не менее всегда без проблем продает близлежащим переработчикам.

СП «Вязово» (Тульская область) выращивает высокоолеиновый рапс, который реализует «Кубань-маслу» и «Эфко». В сравнении с обычным рапсом цена на высокоолеиновый выше примерно на 20%, но приблизительно на столько же и ниже урожайность, сообщает гендиректор предприятия Вадим Леплер. Хотя рентабельность агрокультуры производителя все же устраивает. По подсолнечнику заказов от масложировых компаний не поступало, добавляет руководитель. Несмотря на близость к хозяйству завода Cargill, последняя не принимает в данный момент ни высокоолеиновый подсолнечник, ни рапс, рассказывал он в декабре.

«Тамбовские фермы» выращивали высокоолеиновый подсолнечник три года назад, вспоминает гендиректор компании Игорь Поляков. Предприятие начинало этот проект как раз для площадки Cargill в Ефремове Тульской области. Однако обещанной премии к обычному подсолнечнику производитель не получил. «Семена дороже, мороки (которая связана с сегрегацией) — больше, а стоит высокоолеиновое сырье столько же, сколько обычное. На него в России нет рынка. Это мизерная ниша», — делится топ-менеджер.

Аналогичный опыт был у воронежской ГК «Агротех-Гарант». Несколько лет назад с предложением выращивать агрокультуру к компании обратился один из переработчиков масличных. «Мы не договорились по цене. Посчитав экономику, пришли к выводу, что для нас сеять высокоолеиновый подсолнечник нецелесообразно», — вспоминает президент группы Сергей Оробинский. По его словам, урожайность таких гибридов на 10-15% ниже, чем обычного подсолнечника. А цена на высокоолеиновое сырье выше всего на 1-1,5 тыс. руб.($16-24)/т, что не является для компании достаточно привлекательным уровнем.

Результаты испытаний гибридов подсолнечника компании Bayer показывают, что потенциал урожайности подсолнечника и конечный результат не зависят от количества олеиновой кислоты, спорит Виктор Коломийцев. Сбор с гектара отдельных высокоолеиновых гибридов ничем не уступает традиционному подсолнечнику и превышает 50 ц, заверяет он. Той же точки зрения придерживается и Архипов. По его словам, урожайность высокоолеиновых гибридов подсолнечника «Сингенты» аналогична урожайности линолевых (обычных).

На основе многолетнего опыта агродивизиона «Русагро», а также данных исследований семеноводов можно смело утверждать, что значимых системных различий в урожайности нет, подтверждает Жилин. «Цена на семена высокоолеиновых гибридов тоже не отличается, все дополнительные затраты — не прямые финансовые, а носят организационный характер: необходимо обеспечить изоляцию от обычных посевов на всех операциях. Следовательно, себестоимость выращивания высокоолеинового подсолнечника близка к себестоимости классического», — заключает он.

Цена закупки высокоолеинового подсолнечника сейчас выше обычного на 10%, отмечает директор маслосырьевого дивизиона ГК «Эфко» Михаил Хохлов. Поэтому сельхозпроизводителям работать с этой агрокультурой выгодно, особенно с учетом того, что никаких особых условий для выращивания не нужно, кроме соблюдения пространственной изоляции от других посевов подсолнечника и приобретения семян с генетической особенностью по накоплению олеина», — говорит он.

В любом случае риски при производстве данной агрокультуры гораздо ниже, чем на других нишевых, утверждает Жилин. «Достаточно вспомнить недавние истории с нутом и просом, когда цена в рамках одного сезона падала в два-три раза, — говорит он. — На высокоолеиновом подсолнечнике же колеблется только премия, а не сама цена, то есть она в любом случае никогда не будет меньше, чем на классический подсолнечник, так что аграрий ничего не теряет даже в гипотетических условиях низкого мирового рынка».

Премия за олеиновую кислоту

Несмотря на то, что рынок высокоолеинового подсолнечника подвержен изменениям, премия на него в России никогда не опускалась до нуля. Во всяком случае, в тех регионах, где им занимаются крупные переработчики, уточняет Жилин. Например, в 2016 году из-за высокого урожая мировая премия на высокоолеиновое подсолнечное масло была очень низкой, порядка $50-60/т. Для российских аграриев такой уровень грозил и вовсе отсутствием прибавки к цене сырья. Но тогда премия за высокоолеиновый подсолнечник все-таки сохранилась и составила около 1 тыс. руб.($16)/т, поэтому желание его сеять у сельхозпроизводителей не пропало. «Это издержки роста нишевого рынка, — признает аналитик. — Но уже сейчас объемы становятся более значимыми, и колебания будут существенно меньше». Чтобы стимулировать рост производства, премия для аграриев должна составлять не менее 10%, считает исполнительный директор Масложирового союза Михаил Мальцев.

Размер надбавки за высокоолеиновое сырье полностью зависит от того, что происходит на мировом рынке такого же масла, обращает внимание Жилин. Однако переработчики часто контрактуются на длинные сроки, к примеру на год вперед, что сглаживает ценовые движения. За последние 5-6 лет премия варьировалась от 1 до 4 тыс. руб.(от $16 до $65)/т. В сезоне-2019/20 она пока составляет в среднем около 2 тыс. руб.($33)/т.

Основная прибавка к стоимости за высокое содержание олеиновой кислоты заложена в масле, говорит ведущий эксперт Института конъюнктуры аграрного рынка (ИКАР) Даниил Хотько. По его информации, высокоолеиновый продукт стоит дороже обычного на $80-100/т. «Эта премия транслируется на подсолнечник в виде дополнительных 1,5-2 тыс. руб.($24-33)/т», — указывает эксперт.

Российские переработчики в последние годы уделяют переработке высокоолеинового сырья все больше внимания. Вслед за транснациональными корпорациями (Cargill и Bunge) такое масло «распробовали» «НМЖК», «Эфко», «Русагро», «Астон», а также небольшие масложировые компании.

«Исторически мы стояли у истоков высокоолеиновой программы и были первой компанией в России, которая системно подошла к этому вопросу — от семян, мониторинга полей, обратного выкупа, премии за содержание олеиновой кислоты, переработки и до конечного заказчика», — утверждает председатель совета директоров компании «Адваг» Алек Фесенко. Компания закупает подсолнечник и рапс, в том числе высокоолеиновые, у хозяйств девяти регионов России и перерабатывает сырье на маслопрессовом заводе в Воронежской области (мощность до 300 т/сутки). По словам топ-менеджера, сейчас компания ежегодно осваивает в среднем 20-30 тыс. тонн высокоолеинового подсолнечника. Премия за него по отношению к классическому сырью может варьироваться от 1 тыс. до 3 тыс. руб.(от $16 до $49)/т, отмечает Фесенко.

К новому направлению присматривается и «Эфко». Инвестиционная программа компании в прошлом сезоне в большей степени коснулась поставщиков сырья безэрукового рапса (отличается высокими показателями семенной продуктивности и масличности) и высокопротеиновой сои, но некоторые вложения были сделаны и в высокоолеиновый подсолнечник, рассказывает Хохлов. «В текущем сельхозгоду планируем более плотно работать с этим продуктом: уже на начало декабря 2019-го мы закупили порядка 25 тыс. тонн высокоолеинового подсолнечника для переработки на масло с последующей реализацией в азиатские страны», — сообщает он.

Масло — на экспорт

Масложировые компании используют высокоолеиновое подсолнечное масло для своих нужд — при дальнейшем производстве жиров, некоторые продают его в розницу или предприятиям пищепрома. В первую очередь продукт используется сетями фастфуда, поскольку такое масло выдерживает большое количество циклов жарки без образования вредных веществ, уверяет Мальцев. Среди населения России продукт пока непопулярен, в первую очередь из-за цены, признает Демурин. «Люди не готовы платить больше денег за высокоолеиновое масло. Обычное подсолнечное стоит дешевле, и вред от его употребления при многократной жарке если и есть, то проявляется очень не сразу», — говорит ученый.

В том числе и поэтому основные объемы продукта уходят за пределы России. По данным ФТС, в сезоне-2018/19 за рубеж было поставлено 81,5 тыс. т высокоолеинового подсолнечного масла, при том что годом ранее — лишь 19,9 тыс. т, информирует Даниил Хотько. Лидером закупок является Китай, который нарастил объемы ввоза из России с 394 т в сезоне-2016/17 до почти 56 тыс. т в 2018/19-м. Два года назад у отечественного высокоолеинового масла появился другой крупный покупатель — Иран. Тогда страна импортировала чуть более 4 тыс. т, а в прошлом сезоне — уже 7,3 тыс. т. Увеличился объем экспорта в ОАЭ — с почти 1,6 тыс. т в сезоне-2016/17 до 4 тыс. т в 2018/19-м. Идут поставки также в европейские страны — Великобританию, Францию, Нидерланды. Кроме того, в прошлом сельхозгоду были открыты новые азиатские направления — Индия и Сингапур.

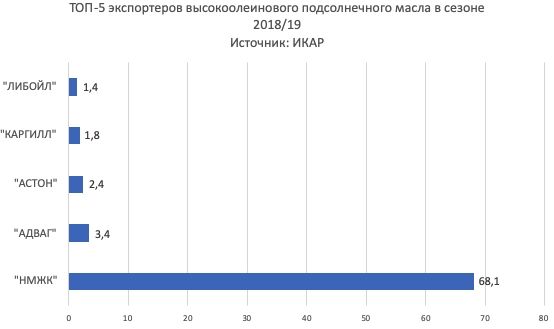

Топ экспортеров высокоолеинового масла возглавляет «НМЖК». В сезоне-2017/18 компания вывезла за пределы страны 13,7 тыс. т, а в 2018/19-м — уже 68,1 тыс. т. На втором месте с большим отрывом — «Адваг» с 3,4 тыс. т в прошлом сельхозгоду. По сравнению с 2017-18-м компания увеличила поставки за рубеж почти вдвое. Третью позицию в рейтинге поставщиков высокоолеинового подсолнечного масла за рубеж занимает «Астон», который также стремительно нарастил объем отгрузок: с 250 т в 2017/18-м до 2,4 тыс. т в 2018/19-м.

Мировой спрос на высокоолеиновое подсолнечное масло находится на уровне 2 млн т, 80% из которых приходится на пищевой сектор, говорит Алек Фесенко. Самый емкий рынок этого продукта — европейский. Но в связи с исключением России в 2015 году из преференциального списка Евросоюза этот рынок для российских производителей практически закрылся, признает он. Зато данный факт позволил самому «Адвагу» переключиться на контейнерные отгрузки, что увеличило «дальность» экспорта и привело к открытию новых направлений. Так, теперь компания активно сотрудничает с покупателями с Ближнего Востока (ОАЭ) и из Юго-Восточной Азии (Китай, Малайзия, Новая Зеландия, Австралия). «Спрос на высокоолеиновое масло стабильно растет, особенно в КНР», — отмечает Фесенко.

«Эфко» в прошлом сезоне произвела первую пробную партию в 2 тыс. тонн продукта и отправила ее на экспорт в Сингапур и Китай, делится Хохлов. «Высокоолеиновое масло высоко ценится на территории стран, которые ввели законодательные ограничения на содержание трансжиров при производстве маргаринов и промжиров, фритюрных масел (Россия, США и страны ЕС), а также в Азии, где потребление подсолнечного масла, в том числе и высокоолеинового, за последние восемь лет увеличилось в несколько раз», — говорит он.

Основное преимущество высокоолеинового подсолнечного масла заключается в высоком содержании (до 90%) мононенасыщенной жирной кислоты (олеиновой), которая положительно влияет на здоровье человека. При этом содержание в нем вредных для организма насыщенных жиров составляет всего 10%. Такое масло по полезным свойствам конкурирует с оливковым, в котором только 71% олеиновой кислоты. Также в высокоолеиновом подсолнечном наивысший в сравнении с другими пищевыми маслами процент витамина Е, который считается природным антиоксидантом. Точка дымообразования у него составляет 260 градусов, в то время как у обычного подсолнечного масла — 170 градусов. Кроме того, продукт обладает повышенной окислительной устойчивостью, не образует канцерогены, что делает его оптимальным для использования во фритюре. Благодаря содержанию полиненасыщенной Омега-9-кислоты срок хранения высокоолеинового масла больше, чем у других видов растительных масел. В пищевой промышленности оно используется при производстве пищевых продуктов в качестве масла для опрыскивания снэков, крекеров, сухих завтраков, фритюрных масел, является компонентом для производства маргаринов.

Какие перспективы

Спрос на высокоолеиновые масла в мире растет на 7-8% в год, знает Владимир Шафоростов. С учетом экспортного фокуса доля высокоолеиновых масел в отгрузках за рубеж будет увеличиваться, и динамика производства семян станет поддерживать этот интерес переработчиков, прогнозирует он. Однако важно учитывать рыночные механизмы ценообразования и разницу в цене реализации между обычным и высокоолеиновым сырьем. «Если премия будет высокая (2-2,5 тыс. руб.($33-41)), то мы увидим резкий рост производства. Если она будет ниже, то динамика будет более плоской», — рассуждает эксперт. Однако растущий тренд уже наблюдается. В базовом сценарии можно говорить об увеличении в два раза в перспективе четырех лет, оценивает Шафоростов.

Даниил Хотько не верит в серьезные перспективы высокоолеинового подсолнечника на внутреннем рынке, хотя и признает, что за последние пять лет сегмент подрос за счет переработчиков, которые стимулируют выращивание агрокультуры. Но, по мнению эксперта, это все-таки исключительно экспортное направление. «Пока в силу ограниченных доходов от темы ЗОЖ мы далековаты. А сравнивать высокоолеиновое подсолнечное масло с оливковым не совсем корректно, поскольку последнее ценится нерафинированное, — поясняет он. — При имеющимся разнообразии подсолнечных масел вряд ли россияне вскоре станут активными потребителями более дорогого высокоолеинового». Тем не менее в течение ближайших пяти лет эксперт прогнозирует рост производства данного продукта на 5-7%.

У высокоолеинового подсолнечника большие перспективы развития, верит Алек Фесенко. Российский рынок сильно недооценивает потенциал масла, выработанного из него, считает он. Но опыт Украины показывает, что это временное явление: за последние два-три года соседняя страна нарастила производство до 232 тыс. т, 224 тыс. т из которых экспортируется. «Что касается нашего производства, уже сейчас наша площадка на 50% задействована под выпуск высокоолеинового масла. И мы планируем довести эту долю до 80%, в том числе за счет более тесного взаимодействия с местными сельхозпроизводителями», — обещает бизнесмен.

«Эфко» в 2020 году запланировала инвестиции в размере 500 млн руб.($8,147 тыс.), которые пойдут конкретно на стимулирование выращивания высокоолеинового подсолнечника. Уже в сезоне-2020/21 компания планирует поставить за рубеж 15 тыс. тонн масла, выработанного из данной агрокультуры.