Стоимость сельскохозяйственных площадей увеличивается более чем вдвое, если сделать ставку на то, что цены будут расти в мире, страдающем от нехватки ресурсов.

Об этом пишет Financial Times.

Инвесторы вкладывают рекордные суммы денег в сельскохозяйственные угодья США, покупая активы, которые, как ожидается, превзойдут темпы роста населения мира, а природные ресурсы станут истощаться.

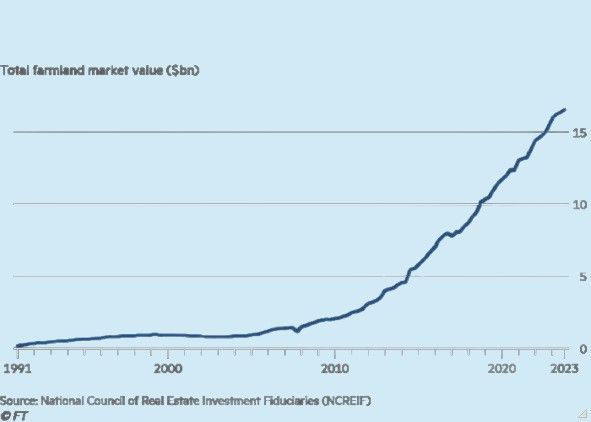

По данным Национального совета фидуциариев по инвестициям в недвижимость (NCREIF), за последние три года стоимость сельскохозяйственных земель, принадлежащих инвестиционным группам, выросла более чем вдвое.

Его стоимость достигла $16,6 млрд в конце 2023 года по сравнению с $7,4 млрд в конце 2020 года и $1,8 млрд в 2008 году, сообщил NCREIF, который отслеживает активы некоторых из крупнейших сельскохозяйственных инвестиционных фондов в США.

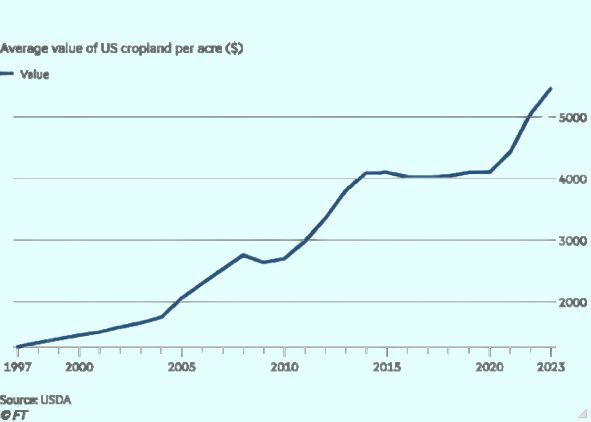

Средняя стоимость пахотных земель в США также выросла за последние десятилетия, поднявшись до 5460 долларов за акр в прошлом году с 1270 долларов за акр в 1997 году.

Ожидается, что эти значения будут продолжать расти, поскольку изменение климата приводит к тому, что пахотных земель становится все меньше, а население мира растет.

По оценкам ООН, поскольку число людей на планете вырастет с сегодняшних 8 миллиардов на 20 процентов и составит примерно 10 миллиардов к 2050 году, миру потребуется производить на 60 процентов больше продуктов питания.  Скачок стоимости земли в США был вызван пандемией Covid-19, которая в 2020 году перевернула глобальные цепочки поставок, оставив полки супермаркетов пустыми.

Скачок стоимости земли в США был вызван пандемией Covid-19, которая в 2020 году перевернула глобальные цепочки поставок, оставив полки супермаркетов пустыми.

Затем, в феврале 2022 года, полномасштабное вторжение России в Украину, одного из крупнейших в мире экспортеров зерна на мировые рынки, привело к резкому росту цен на продовольственные товары.

«В сочетании с растущей инфляцией» это сделало сельскохозяйственные земли более привлекательными для инвесторов, сказал Седрик Гарнье-Ландюри, руководитель отдела сельского хозяйства Cordiant Capital, специализированного инвестора в глобальную инфраструктуру.

«Если есть один класс активов, который не потерял деньги в среднесрочной и долгосрочной перспективе, то это сельскохозяйственные угодья».

Но даже несмотря на снижение инфляции, инвесторы не теряют вкуса к агрохолдингам, говорят управляющие фондами.

«Светские тенденции чрезвычайно привлекательны», — сказал Антуан Биссон-Маклернон, исполнительный директор Fiera Comox, дочерней компании, занимающейся частными активами глобальной компании по управлению оценкой Fiera Capital, под управлением которой находятся сельскохозяйственные активы на сумму около 2 миллиардов долларов.

«Если у вас есть долгосрочный взгляд на мир, владение качественной землей с доступом к воде — это хорошее место», — добавил Биссон-МакЛернон, который до прихода в Fiera Comox запустил стратегию инвестиций в сельское хозяйство Совета по пенсионным инвестициям государственного сектора. (PSP), одного из крупнейших управляющих пенсионными инвестициями в Канаде.

Fiera Comox и Cordiant Capital сосредоточены на многолетних культурах, таких как яблоки, вишня и миндаль, хотя большая часть институциональных инвестиций в США приходится на пропашные культуры, такие как пшеница, кукуруза, соя и другие продукты, продаваемые на мировом рынке.

После финансового кризиса 2008 года крупные инвестиционные группы, такие как PGIM, PSP и TIAA, начали скупать больше сельскохозяйственных земель в США, стремясь диверсифицировать и защитить свои портфели от спадов на фондовых рынках с помощью так называемого некоррелированного класса активов.

Их стратегия снова подверглась испытанию в 2022 году, когда инфляция резко возросла, а акции и облигации упали на двузначные проценты.

«Даже некоторые частные активы, которые, как известно, являются хорошими диверсификаторами, такие как недвижимость, пострадали в [2022 году], тогда как сельхозугодья на самом деле работали довольно хорошо», — сказала Биссон-МакЛернон, добавив, что «2022 год действительно открыл глаза многим инвесторов [в сельскохозяйственные угодья]».

За последние пару лет инвесторы стали лучше понимать растущий спрос на продукты питания, а также ограничения со стороны предложения, сказал Джейми Шен, управляющий директор и руководитель отдела сельского хозяйства компании PGIM Real Estate, которая сегодня управляет сельскохозяйственным долгом на сумму более 10 миллиардов долларов. и стратегии акционерного капитала от имени институциональных инвесторов.

Инвесторы «могут усвоить идею о том, что у нас растущее население, что нам нужно больше еды и что пахотные земли для сельского хозяйства — это не то, на чем мы можем заработать больше», сказала она, добавив, что PGIM «продолжает видеть спрос со стороны инвесторов». из-за этих вещей».

Тем не менее, согласно отраслевым оценкам, только от 1 до 3 процентов рынка стоимостью 3,4 триллиона долларов принадлежит инвестиционным фондам. Согласно последним данным Министерства сельского хозяйства США, на долю семейных предприятий приходится 95 процентов всех ферм в США. Тем не менее некоторые фермерские организации рассматривают захват земель инвестиционными фондами как угрозу сельским общинам.

Тем не менее некоторые фермерские организации рассматривают захват земель инвестиционными фондами как угрозу сельским общинам.

По данным Министерства сельского хозяйства США, средний возраст американского фермера составляет 58 лет. Это означает, что около 400 миллионов акров сельскохозяйственных угодий перейдут из рук в руки в ближайшее десятилетие или около того, сказал Джордан Трикл из Национальной коалиции семейных ферм.

«Существует серьезная обеспокоенность тем, что эти компании будут контролировать сельскохозяйственные земли в этой стране», - сказал он.