2019-й был еще одним сложным годом для мирового сельского хозяйства. Экстремальные погодные явления, включая крупные наводнения в США, Индии, севера Аргентины, юга Бразилии и Уругвая, а также сильные засухи, затронувшие Австралию и Центральную Америку, оказали негативное воздействие на местное сельскохозяйственное производство, сообщает glavagronom.ru. Вторая проблема заключалась в постоянном снижении цен на сельскохозяйственную продукцию, которые за последние 5 лет зафиксировали глобальное падение на 10-40%. В то же время рынок пестицидов и агрохимикатов имел стабильное, хотя и не очень динамическое развитие.

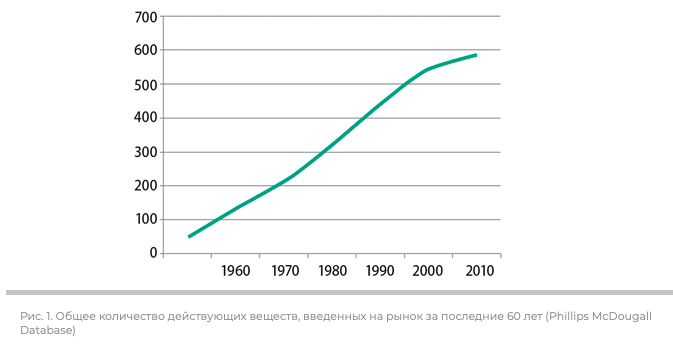

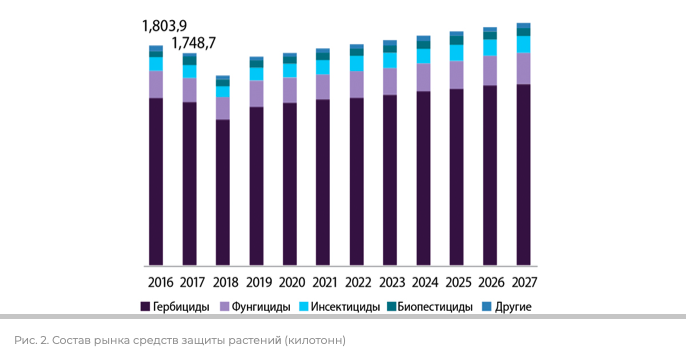

В 1960 году индустрия защиты растений оценивалась менее чем в $10 млрд и насчитывала около 100 зарегистрированных действующих веществ. Сегодня эта отрасль оценивается более чем в $50 млрд (в 2018 году — $55,3 млрд, в 2019 году — $57,561 млрд, по данным Phillips McDougall), около 600 действующих веществ доступны аграриям во всем мире (рис. 1). Количество химических групп выросло с 15 до более 40. В 2019 году самым крупным сегментом рынка пестицидов оставался рынок гербицидов, составив 51,9% от общего объема. За ним следовали фунгициды и инсектициды. Ожидается, что в будущем именно сегмент гербицидов станет самым быстрорастущим сегментом на этом рынке (рис. 2).

Консолидация рынка пестицидов замедляется

Консолидация рынка пестицидов замедляется

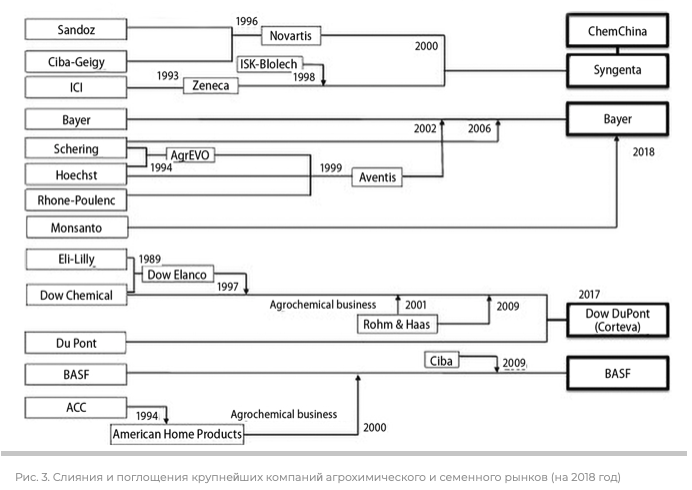

С начала XXI века на рынке средств защиты растений проходила активная консолидация ведущих компаний, которые одновременно расширяли свое присутствие в семеноводческом бизнесе. Еще в 1990 году в США и Европе насчитывалось более десяти крупных агрохимических компаний, но к 2009 году число этих бизнес-структур сократилось до шести основных направлений благодаря слияниям и поглощениям: Syngenta, Bayer, BASF, Dow Chemical, DuPont и Monsanto (рис. 3). Не так давно в результате дальнейшей деятельности по консолидации шесть основных направлений перешли к 4 крупнейшим игрокам на этом рынке: Bayer, BASF, DowDuPont (теперь Corteva) и Syngenta, которая в настоящее время находится под эгидой Китайской национальной химической корпорации (известной как ChemChina). В 2017 году корпорация FMC приобрела значительную часть бизнеса DuPont по защите растений и научно-исследовательских активов, которые DuPont продала после слияния с Dow Chemical. Таким образом, на рынке агрохимикатов и семян лидируют 5 основных игроков:

- Syngenta;

- Bayer;

- BASF;

- FMC Corporation;

- Dow DuPont.

В 2019 году агробизнес пережил очередную волну приобретений. Крупные предприятия, которые еще находятся на стадии внутренней интеграции и преобразований после предыдущих слияний, оставались относительно спокойными. Тем не менее слияния и поглощения разных компаний продолжаются, в основном за счет расширения сферы деятельности и проникновения в отраслевую цепочку переработки и сбыта.

Эксперты отмечают, что на рынке пестицидов и семян крупномасштабные интеграционные процессы в ближайшие годы не произойдут, так как транскорпорации уже занимают 60-70% рынка. В то же время сегмент производства удобрений еще ожидает консолидация, так как ведущие мировые компании владеют только 10-20% этого рынка.

Сотрудничество в области производства и применения удобрений в 2019 году:

- Nutrien Ag Solutions и Lindsay Corp заключили договор в области совместной технологии удобрений и орошения;

- ЕвроХим и American Plant Food подписали долгосрочное соглашение о поставках удобрений;

- российская компания «Фосагро» и Саудовская «Мааден» подписали соглашение по удобрениям для улучшения международного использования удобрений;

- нидерландская OCI и ОАЭ ADNOC совместно создали крупнейшее в мире предприятие по экспорту азотных удобрений.

Некоторые события агробизнеса в 2019 году: слияния и поглощения

- Belchim приобретает 100% акций канадской дочерней компании Belchim;

- CNH Industrial приобретает австралийскую компанию по производству сельскохозяйственных инструментов K-Line Ag и AgDNA, разработчика информационных систем управления сельхозпредприятием;

- Kleffmann Group и Kynetec завершают слияние;

- Limagrain завершает приобретение селекционной компании Sursem и запускает новый бренд;

- Nutrien Ag Solutions приобретает 100% акций Actagro, австралийскую сельскохозяйственную компанию Ruralco и компанию Northern Seed LLC в Монтане;

- UPL намерена приобрести 100% акций Laoting Yongle, приобретает 100% акций Arysta, усиливает присутствие на рынке Индии;

- ADAMA приобретет 50% акций Shanghai Dubai, которая является дочерней компанией Huifeng, компанию Jiangsu Anbang Electrochemical Co., Ltd., 10% акций румынского сельскохозяйственного дистрибьютора Agricover, перуанскую компанию по защите растений AgroKlinge, планирует приобрести франко-швейцарскую компанию по защите растений SFP;

- бельгийский Globachem приобретает британское агентство исследований и разработок Redag Crop Protection Ltd;

- Corteva передает свой бизнес по производству бенсульфурон-метила в Азиатско-Тихоокеанском регионе (кроме Китая) японской команде, приобрела бизнес канолы Clearfield компании BASF в Канаде и США;

- American Pioneer приобрела бразильские компании Agrovant и Defensive, ряд продуктов Corteva: хизалофоп-п-этил, гербициды Classic (хлорсульфурон), FirstRate (сульфентразон), Hornet (сульфентразон + диклопиралат калия), Python (флумецулам);

- Pioneer Corporation США приобретает продукт Quizalofop, 4 гербицидные марки Cody Hua.

Азиатско-Тихоокеанский регион доминирует на мировом рынке

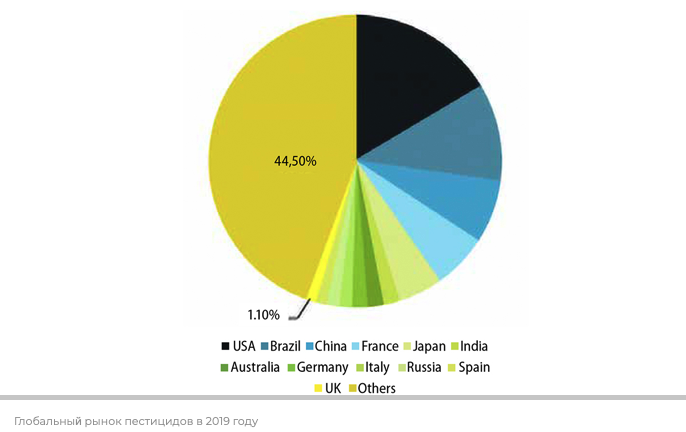

Азиатско-Тихоокеанский регион является крупнейшим на мировом рынке пестицидов, занимая в 2019 году 26,8% от общего объема. В этом регионе доминируют Китай, Япония, Индия и Австралия, на долю которых в 2019 году пришлось более 80% рынка ХСЗР. Далее следовали Южная Америка, Северная Америка и другие регионы.

В Азиатско-Тихоокеанском регионе отмечается максимальное потребление инсектицидов среди других видов пестицидов. Основные игроки сосредоточены на исследованиях и разработках инсектицидов, соответствующих европейским нормам, которые считаются эталонными.

Китай является основным поставщиком в мире химического сырья и агрохимических продуктов. Годовой объем производства в 2014 году составлял 3,7 млн тонн (2004 г. — 1 млн тонн), из которых около половины идет на экспорт. В 2015 году Министерство сельского хозяйства Китая ввело «Политику нулевого роста пестицидов и удобрений к 2020 году» в целях поэтапного отказа от синтетических пестицидов и поощрения биологических и органических препаратов. Являясь крупнейшим производителем хлопка, Китай расширил применение ГМ-хлопка, что также привело к значительному сокращению использования химических пестицидов по всей стране. Несмотря на строгий запрет на коммерческое выращивание других ГМ-культур (сои, кукурузы, канолы и пшеницы), в 2016 году на долю Китая приходилось примерно 70% мирового производства глифосата (Sridhar Iyer et al, 2020).

Китай является основным поставщиком в мире химического сырья и агрохимических продуктов. Годовой объем производства в 2014 году составлял 3,7 млн тонн (2004 г. — 1 млн тонн), из которых около половины идет на экспорт. В 2015 году Министерство сельского хозяйства Китая ввело «Политику нулевого роста пестицидов и удобрений к 2020 году» в целях поэтапного отказа от синтетических пестицидов и поощрения биологических и органических препаратов. Являясь крупнейшим производителем хлопка, Китай расширил применение ГМ-хлопка, что также привело к значительному сокращению использования химических пестицидов по всей стране. Несмотря на строгий запрет на коммерческое выращивание других ГМ-культур (сои, кукурузы, канолы и пшеницы), в 2016 году на долю Китая приходилось примерно 70% мирового производства глифосата (Sridhar Iyer et al, 2020).

В прошлом году правительство ввело беспрецедентно строгие правила в отношении загрязнения окружающей среды. После сокрушительного взрыва на химическом заводе в Сяньшуе в марте 2019 года был закрыт 1431 завод, еще планируется закрыть 9 химических заводов и модернизировать 4022 химических компаний. Это усилило напряженность в глобальных поставках действующих веществ. Что еще хуже, экологические нормы не будут смягчены в будущем.

С 2015 года Китай начал процесс слияния государственных предприятий с целью повышения их эффективности. Эти объединенные компании стали «национальными лидерами» в пестицидной индустрии Китая. Главная из них — Китайская национальная химическая корпорация, которая в 2017 году приобрела израильскую компанию Adama Agricultural Solutions и швейцарскую Syngenta AG, став крупнейшей агрохимической компанией в Азии.

Индия является вторым по величине производителем основных пестицидов и крупным экспортером, хотя на него приходится лишь около 1% мирового потребления (преобладают инсектициды — 75%, 12% фунгициды и 10% гербициды).

В 2019 году Bayer открывает новый завод по переработке рецептур в Индии, а BASF и Borealis планируют здесь построить новую химическую базу с инвестициями до $4 млрд.

В дальнейшем наиболее быстрорастущими регионами на рынке пестицидов станут страны Африки и Латинская Америка. Данные за последние два года в Бразилии, крупнейшем агрохимическом рынке в Латинской Америке, подтвердили эффективность этих транснациональных корпораций. В 2018 году бразильский рынок зарегистрировал общий объем продаж в размере $10,793 млрд, увеличившись на 21,3% за год, согласно данным Национальной ассоциации сельскохозяйственных защитных агентств Бразилии (AENDA). Ожидается, что общий объем продаж на бразильском агрохимическом рынке в 2019 году вырастет до $11,5 млрд, согласно прогнозам Rabobank.

Именно в Латинскую Америку все ведущие агрохимические компании вкладывают значительные средства в последние годы, чтобы оптимизировать перераспределение капитала.

ADAMA приобрела часть активов бразильского дилера Foco Agronegócios и AgroKlinge, перуанской компании по защите урожая, и в 2019 году запустила два завода по производству фунгицидов в Бразилии с инвестицией в размере $20 млн.

Albaugh, американский поставщик дженерических пестицидов, в 2016 году приобрел Consagro, дочернюю компанию FMC в Бразилии, в 2019 году открыл новый завод по производству гербицидов и исследовательскую лабораторию в Бразилии.

UPL завершила поглощение IBC, коста-риканской агрохимической компании, в качестве отправной точки для входа в Центральную Америку.

Bayer построил крупнейший семенной завод в Латинской Америке.

Сorteva создала первый технологический центр по обработке семян в регионе.

- KWS инвестирует €9,5 млн в укрепление кукурузного бизнеса в Аргентине;

- BASF создала первую дочернюю компанию в Камбодже и выпустила три пестицида для риса;

- Уралхим России планирует инвестировать $1,3 млрд в завод по производству удобрений в Анголе.

Перспективы эксперты видят и в России, которая имеет один из самых быстрорастущих рынков СЗР в мире. По данным компании Клеффманн Групп, в 2019 году российский рынок пестицидов вырос на 28%, превысив уровень 160 млрд руб.

Среди основных драйверов роста российского рынка СЗР в 2019 году можно выделить следующие:

- рост посевных площадей (в т.ч. введение в сельхозоборот законсервированных площадей);

- интенсификация сельскохозяйственного производства;

- рост численности вредных организмов.

Неудивительно, что глобальные компании-производители средств защиты растений и семян взяли курс на локализацию производства в России, в значительной мере уже освоили его и относятся к разряду отечественных продуктов.

В странах Евросоюза рынок химических средств защиты сокращается на фоне непрерывных дебатов о том, являются ли все более жесткие нормативные акты ЕС научно или политически обоснованными. Введение более строгих требований к регистрации, новых критериев ограничения опасности и усложнение процедур технического руководства для оценки риска привело к уменьшению количества разрешенных препаратов. Евросоюз больше не одобряет использование ряда хлорсодержащих препаратов (хлоранилид, хлороталонил, хлорпирифос). С 2021 года запрет на глифосат объявлен в Австрии, Германии, Франции, Люксембург (к «гонениям» на глифосат присоединились Мексика и Вьетнам, запретив импорт глифосатсодержащих пестицидов). Еврокомиссия разработала проект документа, на основании которого обяжет страны Евросоюза к 2030 г. вдвое сократить использование химических и «высокорисковых» пестицидов. Организация по органическим продуктам питания и сельскому хозяйству IFOAM настаивает на более амбициозных целях — сокращение на 80% синтетических пестицидов к 2030 г. и полный отказ от них к 2035 г. Насколько это обоснованно и реализуемо, покажет время.

В странах Евросоюза рынок химических средств защиты сокращается на фоне непрерывных дебатов о том, являются ли все более жесткие нормативные акты ЕС научно или политически обоснованными. Введение более строгих требований к регистрации, новых критериев ограничения опасности и усложнение процедур технического руководства для оценки риска привело к уменьшению количества разрешенных препаратов. Евросоюз больше не одобряет использование ряда хлорсодержащих препаратов (хлоранилид, хлороталонил, хлорпирифос). С 2021 года запрет на глифосат объявлен в Австрии, Германии, Франции, Люксембург (к «гонениям» на глифосат присоединились Мексика и Вьетнам, запретив импорт глифосатсодержащих пестицидов). Еврокомиссия разработала проект документа, на основании которого обяжет страны Евросоюза к 2030 г. вдвое сократить использование химических и «высокорисковых» пестицидов. Организация по органическим продуктам питания и сельскому хозяйству IFOAM настаивает на более амбициозных целях — сокращение на 80% синтетических пестицидов к 2030 г. и полный отказ от них к 2035 г. Насколько это обоснованно и реализуемо, покажет время.

И в заключение. Будущий рост рынка защиты растений в значительной степени зависит от гармонизации стандартов сельского хозяйства во всем мире и внедрения устойчивых методов ведения сельского хозяйства в странах с развивающейся экономикой. В ближайшие годы спрос на продовольственные товары, вероятно, только возрастет, что приведет к дальнейшему развитию агрохимической индустрии.

И в заключение. Будущий рост рынка защиты растений в значительной степени зависит от гармонизации стандартов сельского хозяйства во всем мире и внедрения устойчивых методов ведения сельского хозяйства в странах с развивающейся экономикой. В ближайшие годы спрос на продовольственные товары, вероятно, только возрастет, что приведет к дальнейшему развитию агрохимической индустрии.

Пандемия COVID-2019 в этом году зародила новые тенденции аграрного рынка, способствовала развитию онлайн-продаж сельскохозяйственной продукции и средств ее производства, внедрению нового технологического оборудования (дроны, роботизированные технологии, авиация) и нового формата коммуникации (онлайн-конференции, Дни поля, семинары и др.).