Актуальные тенденции рынка свежих яблок и груш в странах Европейского Союза и за его пределами, а также прогноз предстоящего сезона были представлены в рамках ежегодной конференции Prognosfruit, организованной World Apple and Pear Association (WAPA), и прошедшей 5 августа. В конференции приняли участие производители, трейдеры, импортеры и переработчики свежих фруктов со всего мира.

По имеющимся данным, во многих странах Европейского Союза запасы свежего яблока сезона 2020–2021 года исчерпаны либо подойдут к концу в ближайшие недели. Эволюция цен на свежее яблоко европейских производителей 2021 года на сегодняшний день следующая:

Площадь яблоневых садов в ЕС остается относительно стабильной – 473,000 Га. Из основных европейских производителей лишь Польша активно увеличивает площади своих садов вот уже третий год подряд. Предстоящий сезон обещает быть успешным, с хорошим объемом и качеством продукции благодаря благоприятным погодным условиям. По оценкам экспертов, общий объем урожая свежего яблока в ЕС в новом сезоне достигнет 11,734,940 тонн, что на 10% превышает уровень прошлого года, и на 5% выше среднего показателя урожайности за последние 10 лет. Увеличение объемов обусловлено в основном за счет роста урожая, ожидаемого в Польше.

в Молдове более чем 44% (205 тыс. тонн) яблок урожая 2020 года были отправлены на переработку. А из общего экспортного объема 99% свежего яблока из Молдовы было отправлено в Россию, итого около 191 тыс. тонн.

На конференции Prognosfruit представители основных стран-производителей дали свою оценку предстоящему сезону:

Ситуация на Российском рынке стремительно меняется:

- Площадь садов увеличивается на 8000 Га ежегодно. В 2022 году планируется заложить 9000 Га садов.

- Российские производители наращивают мощности холодильного хранения. В 2021 году планируется запустить плюс 700 тыс. тонн, в 2022 – плюс 1 млн тонн.

- Серьезную угрозу в ценообразовании на рынке Российской Федерациипредставляет Иран, который наряду с Молдовой воспринимается российскими производителями основным ценовым конкурентом.

- С 10 августа Россия снимает ограничения на импорт с группы Азербайджанских производителей свежего яблока, с общим экспортным потенциалом в 122 тыс. тонн. (Для сравнения, в 2020 году Молдова экспортировала в РФ 191 тыс. тонн).

- Не так давно для укрепления собственного производства российские производители яблока выступили с инициативой о введении квот с сентября по апрель на импортное яблоко, а также об ограничении объема импортного яблока в общем потреблении рынком – до 40%.

В результате всех изменений, происходящих на рынке, а также изменений в предпочтениях покупателей, в текущем сезоне цена на свежее яблоко летом в 2 раза меньше, чем в прошлом году.

(Источник:EastFruit- www.east-fruit.com)

Основным регулятором в массовом ценовом сегменте остается Польша. Погодные условия нового сезона были достаточно хорошие, и польские производители ожидают рекордный уровень объема экспорта яблока для свежего рынка, более 1 млн тонн, правда, с оговоркой, что уровень количества непременно повлияет на качество. Такому объему продукции необходимы новые рынки сбыта, несмотря на то, что Польша и так экспортирует яблоко в более чем 80 стран мира. В новом сезоне 2021–2022 года Польша ожидает очень низкий уровень цен на яблоко для свежего рынка и, как следствие, низкого качества продукции, а также роста объема переработки.

Франция и Италия прочно заняли сегмент премиального яблока с сильными узнаваемыми брендами, уверенными стабильными позициями на рынке и высокими ценами. Прогноз на новый сезон 2021–2022 года оптимистичный. Оба производителя второй год подряд отмечают хорошие погодные условия, обеспечивающие как высокое качество, так и хороший объем производимой продукции. Ситуации с морозом и градом незначительно повлияли на производство: в этом году сбор урожая может начаться на неделю позже обычного периода. Оценка стоков на данный момент показывает, что к началу нового сезона остатки яблока прошлого года будут полностью реализованы.

Рынок Германии остается одним из самых важных для клубных сортов. Пандемическая ситуация очень стимулировала спрос в прошлом сезоне, и этот уровень потребления яблока на душу населения скорее всего останется таковым и в новом сезоне. Стоки яблока прошлого сезона полностью реализованы к началу августа, а сбор урожая нового сезона собственного производства начнется с опозданием в 10 дней. Этим обусловлен прогноз повышенного спроса на яблоко от трейдеров в самом начале сезона.

Англия испытывает проблемы с рабочей силой в силу изменений во внутренней политике и сталкивается с кризисом на рынке морских перевозок. Если обычно транзит из Новой Зеландии занимал 40–45 дней, то сейчас в некоторых случаях он превышает 65 дней (на 20 дней дольше). Доля экспортного яблока из отдаленных стран (Новая Зеландия, Чили, Аргентина, Бразилия, Южная Африка и т. д.) составляет более 44%.Собственное производство яблока в Англии падает, и в новом сезоне ожидается снижение на 10% по сравнению с прошлым объемом. Особенный дефицит наблюдается в сортах Бребурн и Гала Рояль.

Иран семимильными шагами покоряет те рынки, о которых молдавские производители говорят последние несколько лет. Например, доля иранского яблока в общем объеме экспорта в Индию в сезоне 2020–2021 выросла до 45% (по сравнению с 2% прошлого года). Конкуренцию с иранским яблоком молдавские экспортёры все сильнее ощущают и на рынке РФ. По прогнозам аналитиков, общий объём экспорта яблока из Ирана за этот сезон составит около 950 тыс. тонн. Не исключено, что текущий сезон позволит Ирану возглавить мировой рейтинг экспортеров свежего яблока. Узнать больше о динамике Ирана в последнем сезоне можно из этой статьи.

Индия – один из растущих рынков – постепенно наращивает объем собственного производства. При этом третий год подряд растет импорт яблока, и прогнозируется, что в сезоне 2021–2022 объем импорта достигнет рекордных 400,000 тонн.

Израиль анонсировал одну из самых масштабных реформ в агрикультуре за последние 30 лет. Реформа нацелена на снижение цен для конечного потребителя за счет усиления рыночной конкуренции. Для этого правительство Израиля значительно снижает или полностью отменяет налоги и пошлины на импорт ряда свежей продукции, включая фрукты и овощи. В силу политического напряжения путь иранского яблока на рынок Израиля закрыт, а в комплексе с логистическим преимуществом это дает новые возможности для экспорта в эту странув новом сезоне качественного свежего яблока из Молдовы.

Румыния в новом сезоне ожидает собрать 410 тыс. тонн свежего яблока, что на 5% превышает показатель прошлого года. Тем не менее, объема собственного производства не хватает, и за 2020 год Румыния импортировала более 107 тыс. тонн свежего яблока, из которых более 62% составляет яблоко из Польши, в то время как доля молдавского совсем незначительна. Вместе с этим квота на беспошлинный ввоз свежего яблока из Молдовы в ЕС остается нереализованной и составляет 39 703 тонн (данные на 12/08/2021).

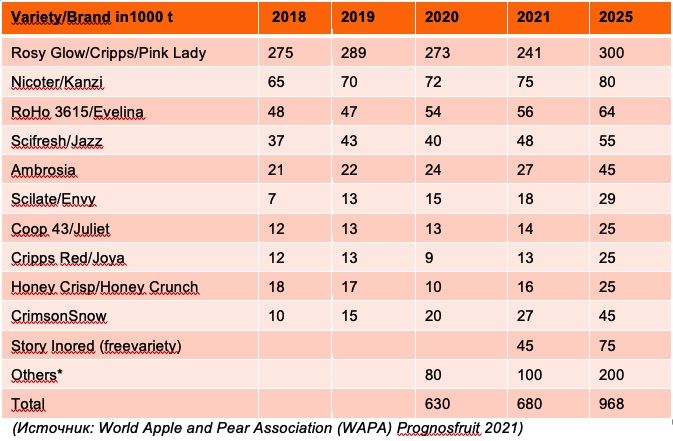

Тенденции в диверсификации по сортам

Европейский Союз наращивает производство клубных и новых сортов и, по прогнозам, к 2025 году производимый объем достигнет почти 1 млн тонн. При этом, основная доля в общем объеме производства клубных сортов приходится на Pink Lady.

Производство «новых сортов» в ЕС, тыс. тонн:

Суммируя растущую конкуренцию и острую зависимость от практически единственной страны-импортера, нельзя не отметить уязвимость и пугающую нестабильность позиций Молдовы на рынке свежего яблока, что ставит под угрозу не только экспортеров, но и весь сектор в целом. Год за годом многие из возможностей в бизнесе свежего яблока в Молдове остаются нереализованными, в отличие от производителей свежей сливы, столового винограда, а с 2021 года и абрикоса, которым удалось успешно диверсифицировать направления сбыта и закрепить свои позиции на новых экспортных рынках.

Зоны роста и развития производителей свежих яблок при среднесрочном планировании заключаются в развитии локального и нетрадиционных рынков (Израиль, Индия, Объединенные Арабские Эмираты, Румыния и т. д.), пользуясь логистическим преимуществом и льготными условиями импортного налогообложения, в работе над открытой коммуникацией и программным планированием продаж, а также в работе над созданием дополнительной ценности и увеличении объема продаж в более высоких ценовых сегментах.

Это включает:

- Замещение старых садов высоко маржинальными клубными сортами.

- Внедрение новых технологий упаковки.

- Замещение безликого деревянного ящика на брендированную фирменную упаковку.

- Работу над узнаваемостью бренда как на уровне индивидуальных производителей, так и на уровне сектора в целом.

- Совершенствование послеуборочной инфраструктуры.

- Более активное развитие сотрудничества по вертикали производство-хранение-экспорт.

- Оптимизацию цепочек поставок, а, вместе с тем, и ценообразования.

Агентство по Инвестициям Республики Молдова, Проект USAID «Agricultura Performantă în Moldova», а также Ассоциация Производителей «Молдова Фрукт» предоставляют разностороннюю поддержку уже экспортирующим производителям, а также планирующим освоить новые рынки сбыта свежего яблока, или наладить экспортную деятельность компаниям, которые ранее этого не делали.

Производители могут получить поддержку вышеупомянутых организаций для:

- Поиска и заключения договоров о сотрудничестве с потенциальными клиентами.

- Организации индивидуальных или групповых торговых миссий, ознакомительных поездок и участии в международных выставках и профильных мероприятиях. На время пандемии многие из торговых миссий осуществляются в онлайн-формате и не требуют каких-либо дополнительных расходов со стороны участников.

- Адаптации продукции под требования новых рынков, что включает в себя внедрение инновационных видов упаковок, сертификацию согласно международным стандартам, и так далее. У производителей есть доступ как к финансовой, так и к технической поддержке в адаптации продукции.

- Технической поддержки в организации логистики как наземных, так и морских перевозок. В случае если экспортное направление является новым для свежих яблок из Молдовы, производители могут получить финансовую поддержку, покрывающую транспортные расходы для первой отгрузки.

- Технической поддержки в инициировании и организации экспортных процедур, даже если производитель никогда ранее не экспортировал.

Производители и экспортеры планирующие инициировать экспортные программы на нетрадиционных рынках могут также обращаться к этим организациям с инициативами, которые не перечислены в этом списке.

Худшая из возможных стратегий развития – это бездейственное ожидание. Сам по себе продукт без адаптации его под нужды рынка, без соблюдения стандартов качества, без внимательного соблюдения производственных и послеуборочных процедур, без современной удобной и узнаваемой упаковки не принесет производителям ожидаемой высокой прибыли. Планирование торговых программ, покрывающих весь сезон и обеспечивающих долгосрочные отношения с импортерами, диверсификация рынков и каналов сбыта, планомерная работа над созданием дополнительной ценности продукту– все это, в комплексе, поможет молдавским производителям избежать финансовых потерь, связанных с огромными объемами продукции, отправленной на переработку, а также обеспечить устойчивость всего сектора в долгосрочной перспективе.

Обзор подготовлен Татьяной Бурка - специалист по маркетингу проекта "Эффективное сельское хозяйство в Молдове", финансируемого USAID

⚡️Следите за новостями Agroexpert в -> Telegram | Viber | Facebook | Instagram | News letter!