В завершившемся сезоне российские экспортеры показали рекордные результаты: отгрузки на внешние рынки выросли почти на 18 млн т. 26 трейдеров из топ-30 показали позитивную динамику в течение сезона, в то время как годом ранее таких было лишь 17. Высоким темпам поставок способствовал большой урожай, увеличившиеся экспортные цены, а также субсидирование железнодорожных перевозок зерна.

Зерновой сезон-2017/18 для российских аграриев выдался необычным. В 2017 году был обновлен исторический рекорд по сбору зерна, составивший 135,4 млн т. Поскольку в 2016 году также был собран высокий урожай зерна (120,7 млн т), на рынке сформировался высокий объем запасов, оказывающий давление на внутренние цены. Так, средние цены на пшеницу четвертого класса в европейской части России в первой половине сезона снижались до минимумов с сезона-2014/15. Однако во второй половине сезона зерно активно дорожало, во многом благодаря рекордным темпам экспорта.

Зерновой вывоз

По предварительной оценке аналитического центра «Русагротранса», экспорт зерна из России в сезоне-2017/18 составил рекордные 53,3 млн т против 35,5 млн т в 2016/17 сельхозгоду. А с учетом зернобобовых (1,36 млн т), муки (0,35 млн т) и вывоза в страны ЕАЭС (0,98 млн т) общий объем поставок за рубеж оценивается почти в 56 млн т против 37 млн т годом ранее.

В среднем ежемесячно вывозилось около 4,44 млн т основных зерновых агрокультур, в то время как в 2016/17-м этот показатель составлял около 3 млн т. Пять раз — в сентябре, ноябре, декабре, марте и апреле — был достигнут и превышен уровень в 5 млн т. Самый большой объем был отгружен на внешние рынки в ноябре — более 5,5 млн т.

Вывоз пшеницы, главной российской экспортной агрокультуры, по итогам сезона-2017/18 достиг 41,07 млн т. Это на 14,1 млн т больше, чем в предыдущем сельхозгоду. С таким показателем Россия второй раз в истории стала крупнейшим мировым экспортером пшеницы. Второе место в этом сезоне занял ЕС с 24 млн т (прогноз USDA). Ячменя за весь сезон за рубеж было поставлено 6,2 млн т (плюс 3,4 млн т по отношению к объему 2016/17), кукурузы — 5,7 млн т (плюс 0,46 млн т). Это также рекордные для России уровни.

Вывоз пшеницы, главной российской экспортной агрокультуры, по итогам сезона-2017/18 достиг 41,07 млн т. Это на 14,1 млн т больше, чем в предыдущем сельхозгоду. С таким показателем Россия второй раз в истории стала крупнейшим мировым экспортером пшеницы. Второе место в этом сезоне занял ЕС с 24 млн т (прогноз USDA). Ячменя за весь сезон за рубеж было поставлено 6,2 млн т (плюс 3,4 млн т по отношению к объему 2016/17), кукурузы — 5,7 млн т (плюс 0,46 млн т). Это также рекордные для России уровни.

Столь высокий экспорт стал возможен по нескольким причинам. Во-первых, этому способствовал рекордный урожай пшеницы (85,9 млн т), а также высокие урожаи ячменя (20,6 млн т — максимум с 2008 года) и кукурузы (13,2 млн т, второй показатель после рекордного 2016 года, когда было собрано 15,3 млн т). Во-вторых, введение правительством льготного тарифа на перевозку зерна железнодорожным транспортом из ряда удаленных от портов регионов Центральной России, Поволжья, Урала и Сибири. В-третьих, рост экспортных цен на российскую пшеницу, которая с февраля 2018 года торгуется дороже $200/т — такие уровни фиксируются впервые с 2015 года. В-четвертых, экспортная инфраструктура, которая оказалась способна отправлять на экспорт свыше 5 млн т зерна в месяц.

По морю

Сезон-2017/18 ознаменовался рекордами по перевалке зерна по всем направлениям. В особенности через порты Новороссийск, Туапсе, Кавказ (куда идут объемы из малых портов на рейдовую перевалку), малые порты, а также порты Прибалтики и Каспия. Самый большой объем был отправлен за рубеж через новороссийские зерновые терминалы — 18,2 млн т против 12,2 млн т годом ранее. Малые порты Азово-Черноморского бассейна в совокупности отгрузили почти 16 млн т против 10,7 млн т в 2016/17-м. Заметно увеличил перевалку Кавказ — до 5,2 млн т против 3 млн т в предыдущем сельхозгоду. При этом фактически через этот порт за сезон будет вывезено около 11,8 млн т, так как большая часть объема, экспортируемого через него, проходит таможню в малых портах. На 55% увеличил отгрузку порт Туапсе до 2,5 млн т, на 19% до 3,9 млн т — Тамань. Российские балтийские порты нарастили перевалку с 882 тыс. т до 971 тыс. т, а порты Прибалтики — с 666 тыс. т до 1,7 млн т. Общий же вывоз зерна через все российские порты в 2017/18 сельхозгоду составил около 50,6 млн т против 32,7 млн т в 2016/17-м.

Совокупная мощность российских портов, по оценке «Русагротранса», в завершившемся сельхозгоду составила около 55 млн т. В течение следующих пяти лет за счет реализуемых проектов на Юге, Северо-Западе, Дальнем Востоке она может возрасти как минимум на 30 млн т. В частности, на Юге ожидается реализация проекта «ОТЭКО» в порту Тамань мощностью перевалки 12,5 млн т зерна и 2 млн т прочих аграрных грузов. Продолжит модернизацию НКХП с увеличением перевалки с 7 млн т до 10 млн т. Заявлен к реализации проект терминала АЗТК (ТД «Риф») в г. Азов. Возводить его планируется с 2020 по 2022 год. На Северо-Западе на 2021−2022 годы запланировано строительство терминала ГК «Новотранс» в порту Усть-Луги мощностью до 6 млн т зерна и терминала под экспорт прочих аграрных грузов (шрот/жмых, жом и т. п.). Туда, скорее всего, переориентируется значительная часть объемов зерна и других аграрных грузов, идущих через порты Прибалтики (всего более 3 млн т). На 2022 год намечена сдача проекта совладельца лесного терминала «Фактор» в Приморске (Ленинградская область), рассчитанного на перевалку 2 млн т зерна. А на Дальнем Востоке запланирована реализация проекта «Дальневосточный зерновой терминал» в порту Зарубино («ОЗК») мощностью перевалки до 33,5 млн т с целью экспорта и транзита китайского зерна из северо-восточных провинций Китая в южные. Срок ввода первой очереди мощностью 3 млн т — 2021 год, второй очереди на 10 млн т — 2023-й.

Совокупная мощность российских портов, по оценке «Русагротранса», в завершившемся сельхозгоду составила около 55 млн т. В течение следующих пяти лет за счет реализуемых проектов на Юге, Северо-Западе, Дальнем Востоке она может возрасти как минимум на 30 млн т. В частности, на Юге ожидается реализация проекта «ОТЭКО» в порту Тамань мощностью перевалки 12,5 млн т зерна и 2 млн т прочих аграрных грузов. Продолжит модернизацию НКХП с увеличением перевалки с 7 млн т до 10 млн т. Заявлен к реализации проект терминала АЗТК (ТД «Риф») в г. Азов. Возводить его планируется с 2020 по 2022 год. На Северо-Западе на 2021−2022 годы запланировано строительство терминала ГК «Новотранс» в порту Усть-Луги мощностью до 6 млн т зерна и терминала под экспорт прочих аграрных грузов (шрот/жмых, жом и т. п.). Туда, скорее всего, переориентируется значительная часть объемов зерна и других аграрных грузов, идущих через порты Прибалтики (всего более 3 млн т). На 2022 год намечена сдача проекта совладельца лесного терминала «Фактор» в Приморске (Ленинградская область), рассчитанного на перевалку 2 млн т зерна. А на Дальнем Востоке запланирована реализация проекта «Дальневосточный зерновой терминал» в порту Зарубино («ОЗК») мощностью перевалки до 33,5 млн т с целью экспорта и транзита китайского зерна из северо-восточных провинций Китая в южные. Срок ввода первой очереди мощностью 3 млн т — 2021 год, второй очереди на 10 млн т — 2023-й.

И по железной дороге

На протяжении сезона-2017/18 экспортные отгрузки зерна по железной дороге также возрастали. Так, с октября 2017-го по январь 2018-го они составляли около 1,7 млн т в месяц против 1,1−1,5 млн т в предыдущие годы, а к марту-апрелю этого года на экспорт выгружалось уже более 1,9 млн т ежемесячно. Пик был отмечен в апреле — 1,94 млн т, в то время как годом ранее в этот месяц было перевезено всего 986 тыс. т. В целом по железной дороге на экспорт был отправлен исторически рекордный объем — 19 млн т. Это больше прошлогоднего результата в 1,76 раза.

В региональном разрезе железная дорога тоже демонстрировала рекорды. Все регионы страны, за исключением Юга России (Северо-Кавказской ж/д), поставили самые высокие за всю историю объемы зерна на экспорт. В июле-мае 2017/18 Поволжье отгрузило по железной дороге 4,5 млн т зерна (в 3,4 раза больше аналогичного периода 2016/17-го), Центральное Черноземье — 6,1 млн т (прирост в два раза), Сибирь — 1,2 млн т (в шесть раз), Урал — 642 тыс. т (в четыре раза).

Доля южных регионов в экспортных железнодорожных перевозках продолжает снижаться, составив в мае 2018-го всего 8% против 61% на начало завершившегося сезона. Во второй половине сельхозгода преобладали отгрузки из Поволжья и Центра, их доля выросла до 37% по каждому региону (с 21% и 26% в сентябре 2017-го соответственно). На протяжении всего сезона росли поставки из Сибири и Урала.

Рекордные отгрузки на экспорт по железной дороге в июле-мае сезона-2017/18 осуществлены из всех зернопроизводящих областей, в том числе Волгоградской (1,8 млн т против 679 тыс. т годом ранее), Саратовской (1,69 млн т против 462 тыс. т), Курской (1,33 млн т против 562 тыс. т), Тамбовской (1,16 млн т против 492 тыс. т) и других. И даже из удаленных от портов точек — Оренбургской (494 тыс. т против 115 тыс. т за июль-май 2016/17), Омской (396 тыс. т против 117 тыс. т) и Новосибирской (310 тыс. т против 9 тыс. т) областей. Все эти регионы, за исключением Волгоградской области, получали субсидии на возмещение потерь при перевозке зерновых грузов по железной дороге, что явилось дополнительным стимулом роста поставок.

Однако на фоне активного вывоза из Поволжья и Центра отгрузки на экспорт из Ставрополья и Краснодарского края заметно ниже предыдущих сезонов — 2,67 млн т за 11 месяцев 2017/18-го против 3,16 млн т за аналогичный период в 2016/17-м и 1,36 млн т против 1,7 млн т соответственно.

В целом прирост российского экспорта зерна с 35,5 млн т до 53,3 млн т на 45% будет обеспечен за счет железной дороги.

Импортный спрос сократится на 1,5 млн тонн

Светлана Малыш, Аналитик аграрных рынков Черноморского региона Thomson ReutersПо нашему прогнозу, экспорт зерна из России в сезоне-2017/18 составил 51−51,5 млн т, включая 39−39,5 млн т пшеницы, почти 6 млн т ячменя и около 5,5 млн т кукурузы. Российская пшеница в последние годы является востребованной на мировом рынке в части соотношения цена-качество, что и подтверждают рекордные экспортные отгрузки.

Высокий спрос на российское зерно на рынках сбыта вытесняет ранее традиционных поставщиков — таких как США, Европа и Австралия. Более того, события, происходящие в России и в Черноморском регионе в целом, часто стали оказывать влияние на общемировую ценовую конъюнктуру, основным показателем которой можно считать фьючерсные цены на Чикагской бирже. Запуск фьючерсных контрактов на черноморскую пшеницу на Чикагской бирже, а также ценовых индикаторов от различных мировых агентств, которые отражают реальную ситуацию на региональном уровне, только подчеркивает важность Черноморского региона для мирового рынка зерна. Ведь суммарно страны этой зоны, включая Россию и Украину, поставили на мировой рынок более 30% пшеницы в 2017/18 сельхозгоду.

В новом сезоне Thomson Reuters не прогнозирует существенных изменений в структуре зернового вывоза из России. Основной экспортной позицией остается пшеница с протеином 12,5%, которая фактически уже стала неким брендом на мировом рынке. Что касается ожидаемой рыночной конъюнктуры в основных странах-покупателях российского зерна, то импортный спрос главных потребителей в 2018/19 сельхозгоду сократится на 1,4−1,5 млн т. Однако возможное снижение внешнего спроса на основные зерновые агрокультуры российского происхождения будет нивелировано уменьшением экспортного потенциала.

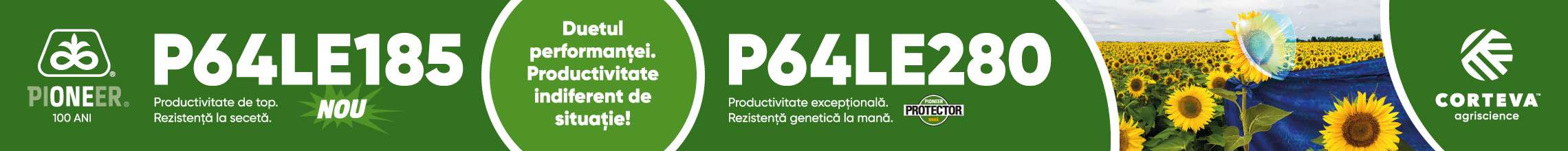

Кто покупает

Рейтинг крупнейших покупателей российского зерна третий сезон подряд возглавил Египет. За июль-май страна импортировала более 8,6 млн т, увеличив объемы по сравнению с прошлым годом на 30,3%. Это рекордный показатель. Еще более впечатляющими, в первую очередь по темпам роста, выглядят закупки Турции. Она увеличила ввоз российского зерна на 131% до 7,1 млн т, и это второе место в топе. Стоит отметить, что отгрузки в Турцию идут преимущественно через малые порты. Через глубоководные терминалы туда за 11 месяцев 2017/18 сельхозгода было отправлено менее 14%. Третий по величине покупатель в этом году — Иран, страна нарастила импорт более чем на 57% до 2,46 млн т. Отгрузки в эту страну Россия осуществляет преимущественно через порты Каспия. Занимавший третью позицию по итогам июля-мая в сезоне 2016/17-го Бангладеш в ушедшем сельхозгоду опустился на седьмую строку. Государство — одно из немногих, кто пусть незначительно, но уменьшил закупки по сравнению с аналогичным периодом годом ранее — на 2,1% до 1,9 млн т.

На четвертом месте в сезоне-2017/18 расположилась Саудовская Аравия — плюс 80,8% к прошлогодним объемам — 2,1 млн т. Топ-5 импортеров замыкает Вьетнам, который нарастил ввоз на 183,5% до 2,1 млн т. Хорошую динамику показал в текущем сезоне и Судан — плюс 136% до 1,97 млн т. Ливан и Нигерия, расположившиеся на восьмой и девятой позиции, увеличили закупки российского зерна на 32% и 23,2% соответственно — до 1,57 млн т и 1,51 млн т. Индонезия, закрывающая список десяти крупнейших покупателей, нарастила импорт в 4,2 раза с 330 тыс. т до 1,39 млн т.

Хорошую прибавку за июль-май 2017/18 показала также Латвия (через ее порты зерно вывозилось в третьи страны) — в три раза до 1,15 млн т, вдвое нарастили объемы ОАЭ — до 12,2 млн т, в 2,2 раза Мексика — до 704 тыс. т, в 2,3 раза Иордания — до 589 тыс. т, в 5,6 раз Катар — до 293 тыс. т, в 28 раз Филиппины — до 421 тыс. т. Новым заметным покупателем российского зерна стала Венесуэла, закупившая с начала сезона 384 тыс. т.

Были и те, кто сбавил объемы. Азербайджан, импортирующий российское зерно по железной дороге, за июль — май 2017/18 ввез на 6,4% меньше — 1,2 млн т (11 позиция). Более чем в два раза уменьшила импорт Ливия — с 709 до 345 тыс. т, в 1,7 раза до 462 тыс. т — Марокко.

Всего топ-30 крупнейших стран-покупателей в завершившемся сезоне импортировали более 45 млн т российского зерна. А это более 90% от общего объема экспорта.

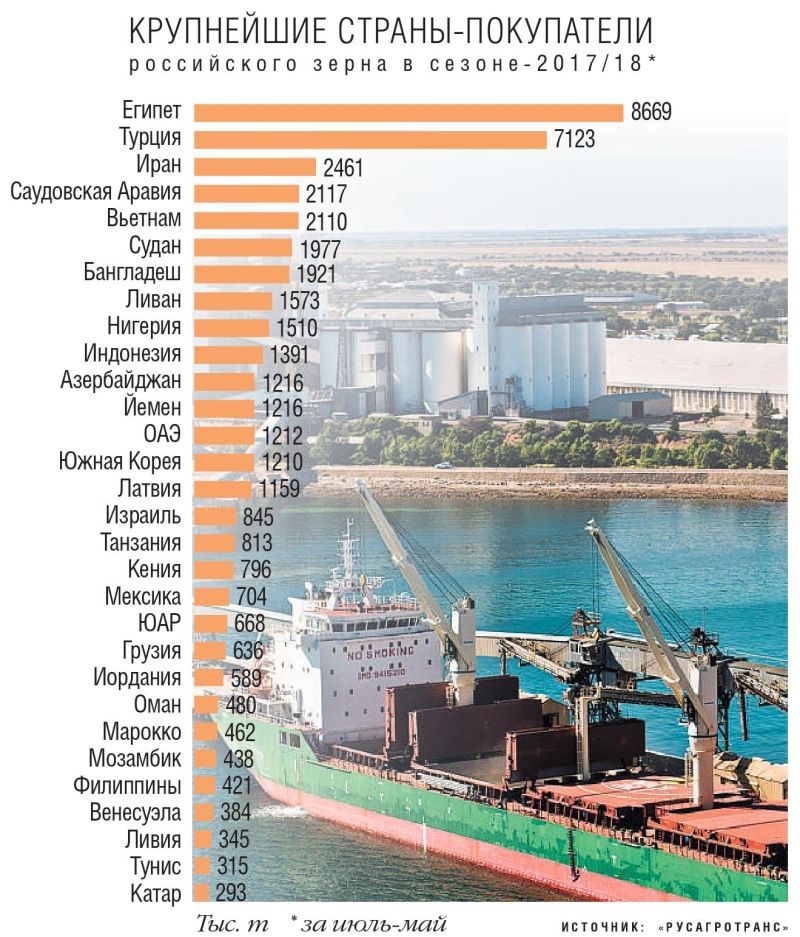

Кто продает

Тридцать крупнейших экспортеров страны отправили за рубеж 78% всего вывезенного из России за июль-май сезона-2017/18 зерна. Лидер рейтинга, как и в списке импортеров, тоже не изменился. Четвертый сезон подряд его возглавляет ростовский ТД «Риф». Компания вывезла почти на 61% больше, чем за аналогичный период сезона-2016/17 — 6,7 млн т, а это почти 13,5% от всего объема российского экспорта. На втором месте, тоже уже традиционно, «Гленкор», увеличивший вывоз на 62,7% до 5,04 млн т. Доля компании — около 10%. На третью позицию с четвертой в 2016/17 сельхозгоду поднялся «Астон». Его объемы экспорта выросли на 45% до 3,2 млн т. Поменявшийся с «Астоном» местами «Каргилл» теперь на четвертой строке. Он немного сбавил отгрузки (-4,5%), поставив за рубеж 2,57 млн т. В конце топ-5 — «Луис Дрейфус«: 2,3 млн т, или плюс 34,1% к прошлогодним объемам.

Каждый из участников рейтинга с 5-го по 11-е место за 11 месяцев сезона-2017/18 вывез более 1 млн т. Годом ранее компаний, перешедших этот рубеж, было девять. Шестую позицию топа занимает «Зерно-Трейд», увеличившая экспорт в 1,5 раза до 2,3 млн т. На седьмом месте — «МироГрупп»: 1,95 млн т, что на 13,8% больше, чем годом ранее. Восьмой — «КЗП-Экспо» — 1,8 млн т (плюс почти 34%), девятый — «Артис-Агро» с объемами в 1,7 млн т (плюс 82%). Замыкающая десятку крупнейших экспортеров «ОЗК» в этом сезоне нарастила вывоз практически в 2,5 раза до 1,45 млн т. А расположившийся на 11-м месте «Аутспан» отправил на внешние рынки 1,35 млн т, увеличив отгрузки на 41,7%.

Среди тех, кто заметно нарастил объемы экспорта, — «Юг Руси» и «ГарантЛогистик». Обе компании за июль-май увеличили вывоз втрое — до 894 тыс. т и 684 тыс. т соответственно. В 2,6 раза больше зерна отгрузил «Агромаркет» (374 тыс. т), столько же прибавил агрохолдинг «Степь» (362 тыс. т). Вдвое расширили поставки «Агронефтепродукт» (342 тыс. т) и ТД «Олинский» (256 тыс. т), в восемь раз — «Дейлсфорд Мерчант» (226 тыс. т). Попали в топ-30 В этом сезоне и два новых игрока: «Центр Руси», который расположился на 24 месте с объемами в 300 тыс. т (в сезоне-2016/17 компания не выступала экспортером), и «Продимекс» — 28-я позиция с 253 тыс. т (за аналогичный период годом ранее холдинг вывез всего 6 тыс. т).

Однако есть в топ-30 и те, кто уменьшил экспорт. Значительный спад отгрузок наблюдался у «Южного центра (ЮСК) — с 1,49 млн т за 11 месяцев 2016/17 до 597 тыс. т за такой же период в завершившемся сезоне. С такими объемами компания опустилась с седьмого на 15-е место. Несколько позиций потеряла и «КОФКО Агри», сократив вывоз на 20% до 567 тыс. т, и это 16-я строка рейтинга. На 48,5% меньше отгрузил и «Глобэкс Грейн». За июль-май он экспортировал 254 тыс. т, что почти вдвое меньше, чем годом ранее.

Перспективы-2018/19

Погодные условия для формирования урожая-2018 складываются хуже, чем в прошлом сезоне. В последние недели засуха на Юге усилилась, сухая погода наблюдается и в Центре. В Сибири сохраняется высокое отставание сева (-2 млн га к прошлому сезону по состоянию на 9 июня). Однако за счет благоприятной зимы и неплохих условий весной критического снижения сбора пока не ожидается. В новом сезоне, вероятно, экспорт также будет значителен. Поддержать вывоз может продолжение субсидирования перевозок, если такое решение будет принято. Минсельхоз предлагает ввести льготный тариф на перевозку зерна общим объемом 1 млн т из Оренбургской, Курганской, Новосибирской, Омской областей и Красноярского края.

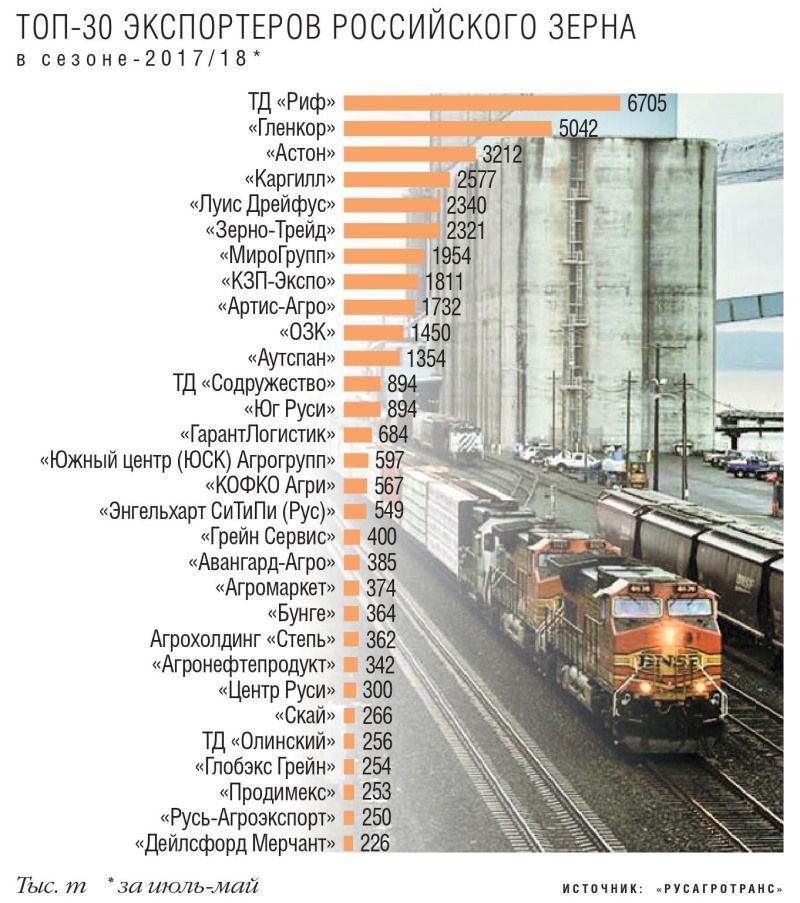

Прогноз уборочной площади озимых зерновых в России под урожай-2018 составляет 16,4 млн га (16,8 млн га в 2017-м), яровых — 30,4 млн га (30,9 млн га). Исходя из этого, общий урожай зерновых и зернобобовых агрокультур может составить около 120 млн т (135,4 млн т в прошлом году). В том числе сбор пшеницы предварительно оценивается в 73,5 млн т (85,9 млн т в 2017-м), ячменя — 18,4 млн т (20,6 млн т), кукурузы — 14,4 млн т (13,2 млн т).

Основные факторы неопределенности для прогноза нового урожая — последствия засухи на Юге и задержки ярового сева в Сибири. Оценка сбора зерна в ЮФО составляет примерно 32,3 млн т (35,8 млн т в 2017-м), в СФО — 11,8 млн т (15,8 млн т). Аграрии центра могут произвести около 30,3 млн т зерна (31,9 млн т в 2017-м), в Приволжье — 25,9 млн т (30,6 млн т).

Запасы зерна к концу сезона-2017/18 за счет крайне высокого экспорта оказались меньше, чем прогнозировалось ранее. Но они все равно достигнут рекордного уровня в 20 млн т против 18,8 млн т в конце 2016/17 сельхозгода. На свободном рынке, по оценке «Русагротранса», останется до 16,2 млн т против 14,8 млн т годом ранее, в государственном интервенционном фонде — еще 3,8 млн т против 4 млн т на конец предыдущего сезона. Согласно данным Росстата на 1 мая, запасы зерна составляли около 26,8 млн т, что на 12,6% больше, чем год назад.

Цена на новый урожай пшеницы в этом году формируется на уровне $205/т FOB против $184/т в 2017-м. А расчет внутренних цен исходя из котировок FOB показывает, что их уровень в августе 2018 года может формироваться выше, чем на начало сезона-2017/18. Так, пшеница четвертого класса с протеином 12,5% без НДС в Саратовской области может стоить примерно 7,2 тыс. руб./т (годом ранее — 6,75 тыс. руб./т), а в Краснодарском крае — 8,45 тыс. руб./т (8,1 тыс. руб./т).

Автор — руководитель аналитического центра «Русагротранса». В подготовке статьи участвовал специалист центра Алексей Егоров. Статья написана специально для «Агроинвестора».

Нужно вкладывать в развитие инфраструктуры

Евгений Сидюков, Гендиректор «Краснодарзернопродукт-Экспо» («КЗП-Экспо»)

В сезоне-2017/18 мы экспортировали 2 млн т зерна, а это на 400 тыс. т больше, чем в 2016/17-м. Росту отгрузок на внешние рынки способствовала программа по субсидированию железнодорожных перевозок зерна на экспорт из дальних регионов — благодаря ей увеличился вывоз из ЦФО и Сибири.

Стоит признать, что уровень экспортных цен на зерно для сельхозпроизводителей в завершившемся сельхозгоду был низким. Но для нас доходность экспортных операций осталась такой же, как и в предыдущем сезоне. При этом ушла часть рисков, в числе которых невозмещение НДС, недопоставки товара. Сегодня мы работаем с аграриями напрямую, заключаем договор, и шансов нарушить обязательства по нему у них нет. Поставки осуществлялись своевременно и в тех объемах, которые прописаны в контрактах.

Однако были и факторы, которые негативно влияли на трейдеров. В частности, волатильность валюты и недостаток в России перевалочных мощностей. Поэтому можно сказать, что вложения в инфраструктуру — это одна из первостепенных задач. У нашей компании тоже есть определенные «инвестиционные взаимоотношения» с портами. Мы разрабатываем совместные программы по строительству мощностей для приемки и отгрузки.В наступившем сельхозгоду мы ожидаем сохранения объемов экспорта и уровня маржинальности. Однако есть опасения, что год будет неурожайным, тогда соответственно и отгрузки зерна за рубеж снизятся.