После бесспорного успеха в производстве и экспорте сливы и винограда молдавским плодоводам, видимо, придется настраиваться на довольно сложный МГ-2024/25. При этом, несмотря на продолжающееся второй год подряд снижение производства яблока в Молдове, у этого фрукта есть шансы вновь стать бесспорным лидером в структуре экспорта плодовой продукции.

ЯБЛОКИ

УРОЖАЙ-2024: «ВСЁ НИЖЕ, И НИЖЕ, И НИЖЕ…»

Такой парафраз строки известной в прошлом песни, соглашусь, выглядит сарказмом «на грани», но, к сожалению, уместным. Десятилетие назад в Молдове урожаи яблока выше 500 тыс. тонн казались редкой удачей. Затем, четыре-пять лет назад, несколько сельхозсезонов казалось, что Молдова уверенно вошла в более высокую лигу производителей яблока – 600 тыс. тонн и более. Но вот уже второй год подряд производство этого «главного фрукта страны», увы, в лучшем случае едва дотягивает до 500 тыс. тонн. В нынешнем году, по прогнозу Moldova Fruct, урожай опустится ниже 450 тыс. тонн.

По сведениям Мировой ассоциации производителей яблок и груш (WAPA), озвученным на конференции Prognosfruit (7–9 августа 2024 г.), в текущем году урожай яблок в ключевой двадцатке стран-производителей яблока снизится по сравнению с прошлогодним показателем на 11,3% – с 11,5 до 10,2 млн тонн. Хуже того, урожай-2024 будет на 13,6% меньше среднего показателя за последние три года. Снижение урожая ожидается в большинстве стран, в том числе во Франции (–3%), в Италии (–1%), Нидерландах (–1%). Наиболее серьезный недобор урожая яблока ожидается в Бельгии (–34%), Сербии (–19%), Румынии (–15%) и, что наиболее важно, в Польше (–19,6%, до 3,19 млнтонн). Представляет интерес прогноз WAPA, что наибольшее снижение урожаев яблока в ЕС произойдет по таким сортам, как «Айдаред» (–8,4%), «Гала» (– 1,1%) и «Голден Делишес» (–0,2%). Тогда как производство яблок сорта «Ред Делишес» возрастет предположительно на 2,8%.

Причины снижения урожаев яблока в Молдове можно выделить в два крупных блока. Первый: сокращение общей площади плодоносящих яблоневых садов. По статистическим данным, на конец прошлого года она в РМ составляла 43,1 тыс. га. При этом за предыдущие три года площадь плантаций яблока сократилась приблизительно на 5 тыс. га. Между тем масштаб закладки новых яблоневых плантаций в последние два года резко сократился – с многих сотен до десятков гектаров.

Второй блок причин сокращения урожаев яблок – климатические и агротехнологические проблемы. Основная из них – конечно же, сильная засуха, продолжающаяся уже второй, а в отдельных регионах и третий год. Между тем, по самым оптимистическим оценкам, к категории интенсивных (в том числе оснащенных системами ирригации) можно отнести лишь 30–40% плодоносящих яблоневых садов Молдовы. То есть существующая на данный момент доля, условно, современных высокотехнологичных садов, во-первых, не в полной мере компенсирует убыль старых садов в результате активной раскорчевки; а во-вторых, не является достаточным гарантом стабильности производственного потенциала яблоневого сектора садоводства РМ в условиях быстрой и жесткой трансформации климата.

Согласно оценке Ассоциации Moldova Fruct, выведенной по итогам опроса садоводов-членов организации в первой половине июля текущего года, в 2024 году урожай яблока в РМ составит около 447 тыс. тонн, то есть примерно на 14% ниже прошлогоднего (509 тыс. тонн). Для сравнения: урожай яблока в Молдове в 2022 году составил 446 тыс. тонн, в 2021 году – 650 тыс. тонн, 2020-м – 430 тыс. тонн, 2019-м – 610 тыс. тонн, 2018-м – 665 тыс. тонн (максимальный показатель в прошлом десятилетии).

ТОРГОВЛЯ МОЛДАВСКИМ ЯБЛОКОМ: ШАНСЫ КАК БЫ РАСТУТ, НО…

Некоторые администраторы интенсивных яблоневых плантаций отмечают, что из-за сложных погодных условий весной-летом текущего года даже во многих садах с высоким уровнем технологий будут проблемы не только с калибром, но и с окраской плодов. То есть качество яблока даже с лучших плантаций будет не идеальным. Еще один существенный факт: из-за беспрецедентной засухи (с новыми температурными рекордами) в ряде садов яблоко начало печься на деревьях. Не все фермеры имели возможность как-то технологически повлиять (нейтрализовать) этот процесс. Поэтому лежкость такого яблока будет невысокой. Следовательно, уже в августе можно сделать несколько неприятных выводов.

Во-первых, осенью нынешнего года на более-менее длительное хранение для экспорта во второй половине МГ 2024/25 будет заложено, возможно, меньше яблока, чем в прошлом году. Это к вопросу об экспортном ресурсе товара: он, скорее всего, будет ниже прошлогоднего. Теоретически это означает меньшее предложение яблока урожая-2024 зимой-весной и в начале лета 2025 года. Но означает ли это более высокие закупочные цены на яблоко, чем в тот же период 2024 года? Далеко не факт, так как спрос со стороны экспортеров сейчас спрогнозировать сложно. А вот во внутреннем ритейле Молдовы яблоко в первом полугодии следующего года почти наверняка будет дорогим.

Некоторые операторы молдавского плодового рынка считают, что 440–450 тыс. тонн яблока – это оптимистичный взгляд на урожай-2024. И есть много оснований предполагать, что фактически товарного яблока будет существенно меньше – 420–430 тыс. тонн.

Во-вторых, вследствие изначально проблемной лежкости яблока урожая-2024 существенная доля продукции будет предложена молдавскими фермерами на продажу во время или сразу после окончания уборочной кампании. Это точно не способствует укреплению закупочных цен на старте сезона продаж яблока осенних сортов.

С другой стороны, преимущественно негативный прогноз производства яблока в ЕС для садоводов Молдовы (и Украины) означает намного меньшую конкуренцию с польским яблоком в странах Ближнего / Среднего Востока и в Европе, особенно дополнительные возможности на румынском рынке. Естественно, воспользоваться такими возможностями смогут лишь те производители, которые всё же обеспечат предложение яблок экспортного качества. А с этим, как отмечено выше, могут быть проблемы.

Кроме того, как утверждают некоторые молдавские трейдеры-экспортеры, «ситуация с затратами на транспортную логистику несколько стабилизировалась, тем не менее тарифы на поставки молдавских фруктов даже в соседнюю Румынию выше, чем тарифы для польских или других европейских поставщиков». Также пока непонятно, как осенью-зимой будут работать коридоры пропуска скоропортящейся продукции на молдавско-румынской границе.

И еще один момент. Как полагают эксперты East-Fruit, сильного дефицита яблок на Ближнем Востоке ожидать не стоит, так как в Турции производство яблок вновь вырастет, причем рост урожая турецких фруктов фиксируется уже седьмой год подряд. Более того, несколько восстановится и урожай яблок в Индии, которая в прошлом сезоне стала одним из ключевых импортеров этих фруктов, в том числе из стран ЕС. Кроме того, Молдова пока еще так и не решила вопрос стабильного (не тестового) экспорта яблока на индийский рынок в преференциальном режиме.

По сведениям Ассоциации Moldova Fruct, в МГ-2023/24 Молдова экспортировала 133 тыс. тонн яблока в 30 стран мира. В структуре ее внешних поставок доля ЕС выросла почти вдвое – до 22 тыс. тонн (90% европейских поставок идет в Румынию). Вырос также объем морских поставок яблока в страны Ближнего и Среднего Востока – с 6,1 тыс. тонн в предыдущем сезоне до 8 тыс. тонн. Для сравнения: в МГ-2022/23 Молдова отправила на внешние рынки 124 тыс. тонн яблока. И самое главное, отраслевая ассоциация оптимистично прогнозирует, что в МГ 2024/25 объем экспорта яблок из РМ сохранится на уровне прошлого маркетингового года, то есть 130–135 тыс. тонн.

ПРОМЫШЛЕННОЕ ЯБЛОКО: «МЫ ЗА ЦЕНОЙ НЕ ПОСТОИМ…»?

Ситуация на молдавском рынке промышленного яблока в МГ-2024/25, видимо, будет достаточно сложная, а цена решений при любом раскладе – высокая.

С одной стороны, на мировом рынке промышленного яблока и яблочного концентрата складываются неплохие перспективы. Так, по прогнозу WAPA, производство яблока в Китае вырастет незначительно (+2%), а в США упадет до самого низкого уровня с 2018 года. Резко негативный прогноз производства яблока в Польше и других ключевых странах ЕС. Следует отдельно отметить, что сильно снизится производство яблока в Австрии и Венгрии, а именно эти две страны входят в число ключевых поставщиков промышленного яблока для переработки в ЕС.

Соответственно, предложение яблочного концентрата на мировом рынке в целом будет недостаточным, что станет важным фактором поддержки цен на высоком уровне и на концентрат, и на промышленное яблоко.

Что такое высокая цена на промышленное яблоко на молдавском рынке в реалиях текущего года? Вероятно, это цена не ниже 3,0–3,5 леев/кг при спонтанных закупках в фермерских садах, 4 лея/кг и выше – у ворот фабрик, по контрактам.

То есть для молдавских производителей яблочного концентрата, поставляющих свой товар на рынок Евросоюза, СНГ и США, открывшееся несколько лет назад «окно возможностей» в МГ 2024/25 останется, скажем так, приоткрытым.

С другой стороны, экономические и тем более социально-политические риски в нынешнем и, предположительно, в будущем году тоже сохранятся. Возможно, даже возрастут. Следовательно, вряд ли кто-то сегодня в состоянии спрогнозировать ценовую динамику на яблочный концентрат в конце нынешнего и в будущем году, тем более гарантировать ее стабильный плюс.

Соответственно, можно предположить на осень текущего года следующий сценарий развития событий на молдавском рынке промышленного яблока. Как отмечено выше, скорее всего в ближайшие месяцы предложение яблока низкого качества (малого калибра, плохо окрашенного, побитого градом, с солнечными ожогами, подпекшегося / переспевшего) на переработку может быть довольно высоким. Особенно, если активное предложение будет поддержано сравнительно высокой закупочной ценой на промышленное яблоко.

Готовы ли переработчики со старта осенней кампании заготовки сырья дать фермерам хорошие деньги или хотя бы обсуждать иные варианты, способные заинтересовать садоводов? Пока вопрос открытый. Но уже есть свидетельства, что в нынешнем сезоне за осеннее промышленное яблоко еще до начала его уборки между переработчиками развернулась довольно жесткая конкуренция, чего не было в предыдущие несколько лет.

Ситуация подогревается заявлениями польских фермеров в местных СМИ о том, что со стороны закупщиков-переработчиков за осеннее промышленное яблоко урожая-2024 обозначена стартовая цена на уровне 0,28 евро/кг. Впрочем, обещано – не значит уплачено.

СЛИВА

Производство: могло быть выше. По наблюдениям экспертов Ассоциации сельхозпроизводителей FARM, в нынешнем году урожай сливы будет примерно на 30–40% ниже прошлогоднего (в конце 2023 года оценивался организациями плодоводов РМ в диапазоне 100–110 тыс. тонн, некоторые эксперты выдали более оптимистичную оценку – 150 тыс. тонн). То есть товарной сливы в стране в 2024 году будет собрано порядка 65–80 тыс. тонн.

С точки зрения сортовой структуры, урожай-2024 будет очень разным. Так, урожай ранней сливы в большинстве садоводческих хозяйств был довольно слабым. Из-за поздних весенних заморозков в период цветения в ряде районов Молдовы пострадали плантации сливы ранних сортов, особенно «Петештянка». А в период цветения средне- и позднеспелой сливы из-за сравнительно прохладной погоды опыление было очень слабым. По наблюдениям фермеров, в некоторых крупных садах сливы основного позднего сорта «Стенли» есть деревья, на которых, вероятно, не будет ни одного плода. Фермеры надеялись, что слабая завязь в условиях засухи – это скорее плюс, чем минус – оставшимся плодам хватит влаги и питательных веществ, они будут крупными. Но в большинстве случаев этим надеждам не суждено сбыться. По наблюдениям фермеров многих районов на востоке, в центре и на юге страны, в конце июня, в июле из-за засухи деревья начали тянуть влагу из незрелых плодов, они усохли и опали. По экспертным оценкам, в этом году эффект биологического опадания плодов был очень сильным примерно в трети всех сливовых садов.

Впрочем, в некоторых северных и западных районах РМ летние осадки хоть с опозданием и в недостаточном количестве, но выпали. В этих регионах урожай сливы основного экспортного сорта «Стенли» будет заметно ниже прошлогоднего, но все-таки неплохим. Следовательно, некоторым торговым потенциалом в сливовом сегменте плодоводства Молдова в нынешнем году располагает.

ТОРГОВЛЯ: ВОЗМОЖНОСТИ ШИРОКИ, КАК НИКОГДА

По большому счету, как сходятся во мнении многие эксперты, возможности продаж в нынешнем маркетинговом году, вероятно, будут ограничиваться только способностью молдавских фермеров предложить достаточные объемы более-менее качественного товара.

Раннюю сливу из-за невысокого урожая продавали в основном на внутреннем рынке. В нынешнем году старт продаж случился на неделю раньше, чем в 2023 году, но на неделю позже, чем в 2022 году. Стартовые цены на первую сливу: 17–18 леев/кг, то есть на 12–17% выше, чем в начале сезона прошлого года. Впрочем, довольно быстро закупочные цены снизились до обычного летнего уровня – 7–11 леев/кг.

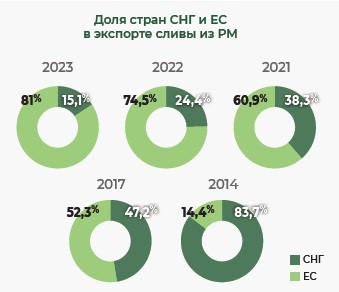

Можно предположить, что в нынешнем году продолжится магистральный тренд прошлого сезона – изменение географии экспорта. Вероятнее всего, в структуре поставок молдавской сливы доля европейского рынка, прежде всего, Румынии, Германии, стран Балтии, продолжит расти (если не в абсолютном, то, по крайней мере, в процентном отношении).

В конце августа – начале сентября, как утверждают фермеры, трейдеры-экспортеры готовы предложить за высококачественную сливу (крупные плоды, хороший окрас) из интенсивных садов цену в 13–15 леев/кг.

Согласно сведениям Ассоциации Moldova Fruct, основанным на данных Таможенной службы РМ, с июля по декабрь 2023 года Молдова экспортировала 78,7 тыс. тонн сливы, в том числе в Евросоюз – 60,4 тыс. тонн. Экспорт в финансовом выражении составил $44,4 млн. Средняя оптовая (инвойсная) цена товара $0,56/кг.

ПРОМЫШЛЕННАЯ СЛИВА: ОБЪЕМЫ СОКРАТЯТСЯ

Эксперты сходятся во мнении, что из-за существенного снижения урожая объемы поставок сливы на переработку сократятся.

Для основной массы переработчиков молдавская слива урожая-2024 будет слишком дорогой. Между тем у некоторых крупных производителей сухофруктов в Молдове есть существенные товарные остатки чернослива урожая прошлого года. В связи с этим за очень небольшие объемы промышленной сливы в нынешнем сезоне в основном будут конкурировать предприятия по заморозке фруктов и производители сливовой пасты. Возможно, небольшое количество сливы низкого качества примут производители дистиллятов.

СТОЛОВЫЙ ВИНОГРАД

ПРОИЗВОДСТВО

Представители виноградарских ассоциаций и сельхозпредприятий в нынешнем году очень осторожно комментируют ситуацию с ожидаемым количеством и качеством столового винограда. Общее впечатление: из-за засухи урожай основного экспортного сорта «Молдова» будет ниже прошлогоднего на десятки процентов. Даже на высокоинтенсивных плантациях типа Pergola урожайность винограда в большинстве случаев не превысит 30 т/га. Для сравнения: в прошлом году рекордом продуктивности на молдавском винограднике типа Pergola была заявлена урожайность 51 т/га. Выход гроздьев высшего качества тоже будет ниже. Эксперты предполагают, что вряд ли можно ожидать выход гроздей высшего качества более 70-80%.

ТОРГОВЛЯ

Судя по всему, из-за раннего созревания столового винограда летних сортов несколько выросли его поставки в Евросоюз. По оценкам Минэкономики, за семь месяцев 2024 года по сравнению с тем же периодом 2023 года достигнут впечатляющий рост экспорта свежего винограда из Молдовы в ЕС – в 2,5 раза (с 5 тыс. тонн до 12,5 тыс. тонн). Доходы молдавских аграриев от этого экспорта превысили 324 млн леев, а год еще не закончился. Основными направлениями поставок молдавского винограда были Румыния и Польша.

Сколь-нибудь определенно судить об экспортных поставках столового винограда осенних сортов операторы рынка пока не берутся, но отмечают, что достигнуть рекордного прошлогоднего показателя в сложившейся ситуации вряд ли возможно.